Notka Redakcji Systemu Informacji Prawnej LEX

Z dniem 1 stycznia 2024 r. do niniejszej umowy ma zastosowanie Konwencja wielostronna implementująca środki traktatowego prawa podatkowego mające na celu zapobieganie erozji podstawy opodatkowania i przenoszeniu zysku, sporządzona w Paryżu dnia 24.11.2016 r. (Dz.U. z 2018 r. poz. 1369). Wpływ Konwencji MLI na niniejszą umowę o unikaniu podwójnego opodatkowania obrazuje tekst syntetyczny.

.................................................

W imieniu Rzeczypospolitej Polskiej

PREZYDENT RZECZYPOSPOLITEJ POLSKIEJ

podaje do powszechnej wiadomości:

W dniu 31 sierpnia 1994 r. została sporządzona w Warszawie Umowa między Rządem Rzeczypospolitej Polskiej a Rządem Socjalistycznej Republiki Wietnamu w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu w następującym brzmieniu:

UMOWA

między Rządem Rzeczypospolitej Polskiej a Rządem Socjalistycznej Republiki Wietnamu w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu

Rząd Rzeczypospolitej Polskiej i Rząd Socjalistycznej Republiki Wietnamu, pragnąc zawrzeć umowę w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu, uzgodniły, co następuje:

Zakres podmiotowy

Niniejsza umowa dotyczy osób, które mają miejsce zamieszkania lub siedzibę w jednym lub w obu Umawiających się Państwach.

Podatki, których dotyczy umowa

a) w Polsce:

1) podatek dochodowy od osób prawnych;

2) podatek dochodowy od osób fizycznych

(zwane dalej "podatkami polskimi");

b) w Wietnamie:

1) podatek dochodowy od osób fizycznych;

2) podatek od zysku, i

3) podatek od zysku transferowanego,

(zwane dalej "podatkami wietnamskimi").

Ogólne definicje

a) określenie "Polska" oznacza Rzeczpospolitą Polską, a użyte w sensie geograficznym oznacza terytorium Rzeczypospolitej Polskiej, w tym każdy obszar znajdujący się poza jej wodami terytorialnymi, na którym Polska na mocy jej ustawodawstwa i zgodnie z prawem międzynarodowym ma suwerenne prawa do poszukiwań i eksploatacji zasobów naturalnych dna morskiego, jego podglebia i wierzchnich mas wodnych;

b) określenie "Wietnam" oznacza Socjalistyczną Republikę Wietnamu, a użyte w sensie geograficznym oznacza terytorium Wietnamu, w tym każdy obszar znajdujący się poza jego wodami terytorialnymi, na którym Wietnam, na mocy ustawodawstwa wietnamskiego i zgodnie z prawem międzynarodowym, ma suwerenne prawa do poszukiwań i eksploatacji zasobów naturalnych dna morskiego, jego podglebia i wierzchnich mas wodnych;

c) określenie "Umawiające się Państwo" i "drugie Umawiające się Państwo" oznacza odpowiednio Polskę i Wietnam;

d) określenie "osoba" obejmuje osobę fizyczną, spółkę oraz każde inne zrzeszenie osób;

e) określenie "spółka" oznacza osobę prawną lub każdą jednostkę, którą dla celów podatkowych traktuje się jako osobę prawną;

f) określenia "przedsiębiorstwo jednego Umawiającego się Państwa" i "przedsiębiorstwo drugiego Umawiającego się Państwa" oznaczają odpowiednio przedsiębiorstwo prowadzone przez osobę mającą miejsce zamieszkania lub siedzibę w Umawiającym się Państwie i przedsiębiorstwo prowadzone przez osobę mającą miejsce zamieszkania lub siedzibę w drugim Umawiającym się Państwie;

g) określenie "obywatele" oznacza:

1) wszelkie osoby fizyczne posiadające obywatelstwo Umawiającego się Państwa;

2) wszelkie osoby prawne, spółki jawne i stowarzyszenia utworzone na podstawie ustawodawstwa obowiązującego w Umawiającym się Państwie;

h) określenie "komunikacja międzynarodowa" oznacza wszelki przewóz statkiem morskim lub statkiem powietrznym eksploatowanym przez przedsiębiorstwo Umawiającego się Państwa, z wyjątkiem przypadku, gdy statki morskie lub statki powietrzne są eksploatowane wyłącznie między miejscami położonymi w drugim Umawiającym się Państwie;

i) określenie "właściwa władza" oznacza:

1) w Polsce - Ministra Finansów lub jego upoważnionego przedstawiciela,

2) w Wietnamie - Ministra Finansów lub jego upoważnionego przedstawiciela.

Miejsce zamieszkania

a) osobę uważa się za mającą miejsce zamieszkania w tym Umawiającym się Państwie, w którym ma ona stałe miejsce zamieszkania; jeżeli ma ona stałe miejsce zamieszkania w obu Umawiających się Państwach, to uważa się ją za mającą miejsce zamieszkania w tym Umawiającym się Państwie, z którym ma ściślejsze powiązania osobiste i gospodarcze (ośrodek interesów życiowych);

b) jeżeli nie można ustalić, w którym Umawiającym się Państwie osoba ma ośrodek interesów życiowych, albo jeżeli nie posiada ona stałego miejsca zamieszkania w żadnym z Umawiających się Państw, to uważa się ją za mającą miejsce zamieszkania w tym Umawiającym się Państwie, w którym zwykle przebywa;

c) jeżeli przebywa ona zazwyczaj w obu Umawiających się Państwach lub nie przebywa zazwyczaj w żadnym z nich, to uważa się, że ma ona miejsce zamieszkania w tym Państwie, którego jest obywatelem;

d) jeżeli jest ona obywatelem obu Państw lub nie jest obywatelem żadnego z nich, to właściwe władze Umawiających się Państw rozstrzygną sprawę w drodze wzajemnego porozumienia.

Zakład

a) miejsce zarządu;

b) filię;

c) biuro;

d) zakład fabryczny;

e) warsztat,

f) kopalnię, źródło ropy naftowej lub gazu, kamieniołom albo każde inne miejsce wydobywania lub odkrywania zasobów naturalnych.

a) plac budowy, prace budowlane, montażowe lub instalacyjne albo związaną z tymi pracami działalność nadzorczą, lecz tylko wówczas, gdy taki plac budowy, prace lub działalność nadzorcza trwają w jednym z Umawiających się Państw dłużej niż 6 miesięcy;

b) świadczenie usług, w tym usług konsultacyjnych świadczonych przez przedsiębiorstwo za pośrednictwem pracowników lub innego personelu zatrudnionego w tym celu przez przedsiębiorstwo, lecz tylko wówczas, gdy taka działalność (związana z jednym lub ubocznym projektem) trwa przez okres lub okresy przekraczające 6 miesięcy w ciągu każdego dwunastomiesięcznego okresu.

a) użytkowanie placówki, która służy wyłącznie do składowania lub wystawiania dóbr albo towarów należących do przedsiębiorstwa;

b) utrzymywanie zapasów dóbr albo towarów przedsiębiorstwa wyłącznie w celu składowania lub wystawiania;

c) utrzymywanie zapasów dóbr albo towarów należących do przedsiębiorstwa wyłącznie w celu obróbki lub przerobu przez inne przedsiębiorstwa;

d) stałe placówki utrzymywane wyłącznie w celu zakupu dóbr lub towarów albo w celu zbierania informacji dla przedsiębiorstwa;

e) stałe placówki utrzymywane wyłącznie w celu prowadzenia dla przedsiębiorstwa jakiejkolwiek innej działalności mającej przygotowawczy lub pomocniczy charakter.

a) posiada i zwyczajowo realizuje w tym Państwie pełnomocnictwo do zawierania umów w imieniu przedsiębiorstwa, chyba że czynności wykonywane przez tę osobę ograniczają się do rodzajów działalności wymienionych w ustępie 4, które gdyby były wykonywane za pośrednictwem stałej placówki, nie powodowałyby uznania tej placówki za zakład na podstawie postanowień tego ustępu;

b) nie posiada pełnomocnictwa, lecz utrzymuje zazwyczaj w pierwszym Państwie zapas dóbr lub towarów, z którego regularnie dostarcza je w imieniu przedsiębiorstwa.

Dochód z nieruchomości

Zyski z przedsiębiorstw

Transport morski i lotniczy

Przedsiębiorstwa powiązane

Jeżeli:

a) przedsiębiorstwo Umawiającego się Państwa ma udział bezpośrednio lub pośrednio w zarządzaniu, kontroli lub w kapitale przedsiębiorstwa drugiego Umawiającego się Państwa albo

b) te same osoby bezpośrednio lub pośrednio mają udział w zarządzaniu, kontroli lub kapitale przedsiębiorstwa Umawiającego się Państwa i przedsiębiorstwa drugiego Umawiającego się Państwa,

i jeżeli w jednym i drugim przypadku między dwoma przedsiębiorstwami w zakresie ich stosunków handlowych lub finansowych zostaną umówione lub narzucone warunki, różniące się od warunków, które by ustaliły między sobą niezależne przedsiębiorstwa, to zyski, które osiągałoby jedno z przedsiębiorstw bez tych warunków, ale których z powodu tych warunków nie osiągnęło, mogą być uznane za zyski tego przedsiębiorstwa i odpowiednio opodatkowane.

Dywidendy

a) 10 procent kwoty dywidend brutto, gdy właścicielem dywidend jest spółka (inna niż spółka osobowa), której udział w kapitale spółki wypłacającej dywidendy wynosi co najmniej 25 procent;

b) 15 procent kwoty dywidend brutto we wszystkich pozostałych przypadkach.

Postanowienia niniejszego ustępu nie naruszają opodatkowania spółki w odniesieniu do zysków, z których dywidendy są wypłacane.

Odsetki

Należności licencyjne i opłaty za usługi techniczne

a) 10 procent kwoty brutto należności licencyjnych z tytułu płatności za użytkowanie lub prawa do użytkowania patentu, wzoru lub modelu, planu, tajemnicy lub za informacje w zakresie zdobytego doświadczenia przemysłowego lub naukowego;

b) 15 procent kwoty brutto należności licencyjnych w pozostałych przypadkach.

Zyski ze sprzedaży majątku

Wolne zawody

a) jeżeli osoba w celu wykonywania działalności dysponuje w drugim Umawiającym się Państwie stałą placówką, to dochód może być opodatkowany w tym drugim Państwie, jednak tylko w takim zakresie, w jakim może być przypisany tej stałej placówce;

b) jeżeli pobyt osoby w drugim Państwie trwa przez okres lub okresy przekraczające łącznie 183 dni w danym roku podatkowym, to dochód tej osoby może być opodatkowany w tym drugim Państwie, jednak tylko w takim zakresie w jakim jest on osiągany w tym drugim Państwie.

Praca najemna

a) odbiorca przebywa w drugim Państwie przez okres lub okresy nie przekraczające łącznie 183 dni podczas danego roku kalendarzowego; oraz

b) wynagrodzenia są wypłacane przez pracodawcę lub w imieniu pracodawcy, który nie ma miejsca zamieszkania lub siedziby w drugim Państwie; oraz

c) wynagrodzenia nie są ponoszone przez zakład lub stałą placówkę, którą pracodawca posiada w drugim Państwie.

Wynagrodzenia dyrektorów

Wynagrodzenia i inne podobne należności, które osoba mająca miejsce zamieszkania w Umawiającym się Państwie otrzymuje z tytułu członkostwa w radzie zarządzającej spółki mającej siedzibę w drugim Umawiającym się Państwie, mogą być opodatkowane w tym drugim Państwie.

Artyści i sportowcy

Emerytury i renty

Z uwzględnieniem artykułu 19 ustęp 2 emerytury lub inne podobne wynagrodzenia, wypłacane osobie mającej miejsce zamieszkania w Umawiającym się Państwie z tytułu poprzedniej pracy najemnej, mogą być opodatkowane w tym Państwie.

Funkcje publiczne

b) Jednakże wynagrodzenie takie może podlegać opodatkowaniu tylko w drugim Umawiającym się Państwie, jeżeli funkcje te są wykonywane w tym Państwie, a osoba otrzymująca takie wynagrodzenie i mająca miejsce zamieszkania w tym drugim Państwie:

1) jest obywatelem tego Państwa lub

2) nie stała się osobą mającą miejsce zamieszkania w tym Państwie wyłącznie dla celów świadczenia tych usług.

b) Jednakże taka renta lub emerytura podlega opodatkowaniu tylko, w drugim Umawiającym się Państwie, jeżeli osoba ją otrzymująca jest obywatelem tego Państwa i posiada w nim miejsce zamieszkania.

Studenci i praktykanci

Nauczyciele, wykładowcy i pracownicy naukowo-badawczy

Osoba fizyczna, która przebywa czasowo w Umawiającym się Państwie w celu nauczania, prowadzenia wykładów lub prac badawczych w uniwersytecie, w szkole pomaturalnej, szkole, instytucji oświatowej lub naukowo-badawczej uznanej przez Rząd tego Państwa, a która ma lub bezpośrednio przed tą wizytą miała miejsce zamieszkania w drugim Umawiającym się Państwie, będzie zwolniona od opodatkowania w pierwszym Państwie z tytułu wynagrodzenia za nauczanie, prowadzenie wykładów lub badań naukowych, jeżeli okres pobytu tej osoby nie przekroczy dwóch lat, licząc od dnia jej pierwszego przyjazdu do pierwszego Państwa.

Inne dochody

Postanowienia o unikaniu podwójnego opodatkowania

a) jeżeli osoba mająca miejsce zamieszkania lub siedzibę w Polsce osiąga dochód, który zgodnie z postanowieniami niniejszej umowy może być opodatkowany w Wietnamie, to Polska zwolni, z uwzględnieniem postanowień litery b), taki dochód od opodatkowania, z tym jednak że przy obliczaniu podatku od pozostałego dochodu lub majątku tej osoby może zastosować stawkę podatkową, która byłaby zastosowana, gdyby dochód lub majątek zwolniony od opodatkowania w powyższy sposób nie był właśnie zwolniony od opodatkowania;

b) jeżeli osoba mająca miejsce zamieszkania lub siedzibę w Polsce osiąga dochód, który zgodnie z postanowieniami artykułów 10, 11 i 12 może być opodatkowany w Wietnamie, to Polska zezwoli na potrącenie od podatku dochodowego tej osoby kwoty równej podatkowi dochodowemu zapłaconemu w Wietnamie; jednakże takie potrącenie nie może przekroczyć tej części podatku, jaka została obliczona przed dokonaniem potrącenia i jaka odpowiednio przypada na dochód, który może być opodatkowany w Wietnamie;

c) w rozumieniu postanowień ustępu 1 litera a) i b) tego artykułu dochód osiągany przez osobę mającą miejsce zamieszkania lub siedzibę w Polsce ze źródeł położonych w Wietnamie i podlegający opodatkowaniu w Wietnamie, lecz który został zwolniony całkowicie lub częściowo od podatku wietnamskiego na mocy wietnamskiego ustawodawstwa w zakresie ułatwień dla inwestycji lub rozwoju, będzie uznany za całkowicie lub częściowo opodatkowany w Wietnamie.

Równe traktowanie

Procedura wzajemnego porozumiewania się

Wymiana informacji

a) stosowania środków administracyjnych, które nie są zgodnie z ustawodawstwem lub praktyką administracyjną tego lub drugiego państwa;

b) udzielania informacji, których uzyskanie nie byłoby możliwe na podstawie własnego ustawodawstwa albo w ramach normalnej praktyki administracyjnej tego lub drugiego Umawiającego się Państwa;

c) udzielania informacji, które ujawniłyby tajemnicę handlową, gospodarczą, przemysłową lub zawodową albo tryb działalności przedsiębiorstw, lub informacji, których udzielanie sprzeciwiałoby się porządkowi publicznemu.

Przedstawiciele dyplomatyczni i urzędnicy konsularni

Postanowienia niniejszej umowy nie naruszają przywilejów podatkowych przysługujących przedstawicielom dyplomatycznym lub urzędnikom konsularnym na podstawie ogólnych zasad prawa międzynarodowego lub postanowień umów szczególnych.

Wejście w życie

a) w zakresie podatku pobieranego u źródła - do podatku przypadającego w dniu 1 stycznia lub po tym dniu w roku następnym po roku, w którym umowa wejdzie w życie;

b) w zakresie innych podatków - do dochodu i zysku powstającego w latach podatkowych zaczynających się w dniu 1 stycznia lub po tym dniu w roku następującym po roku, w którym niniejsza umowa wejdzie w życie.

Wypowiedzenie

Niniejsza umowa pozostanie w mocy do czasu wypowiedzenia przez jedno z Umawiających się Państw. Każde Umawiające się Państwo może wypowiedzieć umowę w drodze dyplomatycznej, przekazując drugiemu Umawiającemu się Państwu pisemną notyfikację o wypowiedzeniu co najmniej sześć miesięcy przed końcem roku kalendarzowego rozpoczynającego się po upływie pięciu lat od daty wejścia w życie niniejszej umowy.

W takim przypadku umowa przestanie obowiązywać w obu Umawiających się Państwach:

a) w zakresie podatków pobieranych u źródła - w odniesieniu do kwot podlegających opodatkowaniu w dniu 1 stycznia lub po tym dniu w roku następnym po roku, w którym przekazano notę o wypowiedzeniu;

b) w zakresie innych podatków - w odniesieniu do dochodu i zysku powstającego w latach podatkowych zaczynających się w dniu 1 stycznia lub po tym dniu w roku następującym po roku, w którym przekazano notę o wypowiedzeniu.

Na dowód czego niżej podpisani, należycie upoważnieni, podpisali niniejszą umowę.

Sporządzono w Warszawie dnia 31 sierpnia tysiąc dziewięćset dziewięćdziesiątego czwartego roku w dwóch egzemplarzach, każdy w językach polskim, wietnamskim i angielskim, przy czym wszystkie trzy teksty są jednakowo autentyczne.

W przypadku rozbieżności przy interpretacji tekst angielski będzie rozstrzygający.

Po zaznajomieniu się z powyższą umową, w imieniu Rzeczypospolitej Polskiej oświadczam, że:

- została ona uznana za słuszną zarówno w całości, jak i każde z postanowień w niej zawartych;

- jest przyjęta, ratyfikowana i potwierdzona;

- będzie niezmiennie zachowywana.

Na dowód czego wydany został akt niniejszy, opatrzony pieczęcią Rzeczypospolitej Polskiej.

Dano w Warszawie dnia 8 listopada 1994 r.

W ciągu pierwszych 5 miesięcy obowiązywania mechanizmu konsultacji społecznych projektów ustaw udział w nich wzięły 24 323 osoby. Najpopularniejszym projektem w konsultacjach była nowelizacja ustawy o broni i amunicji. W jego konsultacjach głos zabrało 8298 osób. Podczas pierwszych 14 miesięcy X kadencji Sejmu RP (2023–2024) jedynie 17 proc. uchwalonych ustaw zainicjowali posłowie. Aż 4 uchwalone ustawy miały źródła w projektach obywatelskich w ciągu 14 miesięcy Sejmu X kadencji – to najważniejsze skutki reformy Regulaminu Sejmu z 26 lipca 2024 r.

Grażyna J. Leśniak 24.04.2025Senat bez poprawek przyjął w środę ustawę, która obniża składkę zdrowotną dla przedsiębiorców. Zmiana, która wejdzie w życie 1 stycznia 2026 roku, ma kosztować budżet państwa 4,6 mld zł. Według szacunków Ministerstwo Finansów na reformie ma skorzystać około 2,5 mln przedsiębiorców. Teraz ustawa trafi do prezydenta Andrzaja Dudy.

Grażyna J. Leśniak 23.04.2025Rada Ministrów przyjęła we wtorek, 22 kwietnia, projekt ustawy o zmianie ustawy – Prawo geologiczne i górnicze, przedłożony przez minister przemysłu. Chodzi o wyznaczenie podmiotu, który będzie odpowiedzialny za monitorowanie i egzekwowanie przepisów w tej sprawie. Nowe regulacje dotyczą m.in. dokładności pomiarów, monitorowania oraz raportowania emisji metanu.

Krzysztof Koślicki 22.04.2025Na wtorkowym posiedzeniu rząd przyjął przepisy zmieniające rozporządzenie w sprawie zakazu stosowania materiału siewnego odmian kukurydzy MON 810, przedłożone przez ministra rolnictwa i rozwoju wsi. Celem nowelizacji jest aktualizacja listy odmian genetycznie zmodyfikowanej kukurydzy, tak aby zakazać stosowania w Polsce upraw, które znajdują się w swobodnym obrocie na terytorium 10 państw Unii Europejskiej.

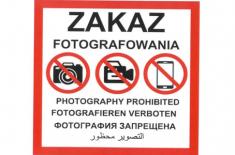

Krzysztof Koślicki 22.04.2025Od 18 kwietnia policja oraz żandarmeria wojskowa będą mogły karać tych, którzy bez zezwolenia m.in. fotografują i filmują szczególnie ważne dla bezpieczeństwa lub obronności państwa obiekty resortu obrony narodowej, obiekty infrastruktury krytycznej oraz ruchomości. Obiekty te zostaną specjalnie oznaczone.

Robert Horbaczewski 17.04.2025Kompleksową modernizację instytucji polskiego rynku pracy poprzez udoskonalenie funkcjonowania publicznych służb zatrudnienia oraz form aktywizacji zawodowej i podnoszenia umiejętności kadr gospodarki przewiduje podpisana w czwartek przez prezydenta Andrzeja Dudę ustawa z dnia 20 marca 2025 r. o rynku pracy i służbach zatrudnienia. Ustawa, co do zasady, wejdzie w życie pierwszego dnia miesiąca następującego po upływie 14 dni od dnia ogłoszenia.

Grażyna J. Leśniak 11.04.2025| Identyfikator: | Dz.U.1995.49.258 |

| Rodzaj: | Umowa międzynarodowa |

| Tytuł: | Wietnam-Polska. Umowa w sprawie unikania podwójnego opodatkowania i zapobieganie uchylaniu się od opodatkowania w zakresie podatków od dochodu. Warszawa.1994.08.31. |

| Data aktu: | 31/08/1994 |

| Data ogłoszenia: | 13/05/1995 |

| Data wejścia w życie: | 20/01/1995 |