Przepisy ogólne

Sposób prowadzenia księgi przez podatników niebędących rolnikami

- oznaczone numerem lub w inny sposób umożliwiający powiązanie dowodu z zapisami księgowymi dokonanymi na jego podstawie.

Sposób prowadzenia księgi przez rolników, o których mowa w § 2 ust. 2

Przepis przejściowy, dostosowujący i końcowy

Strona tytułowa podatkowej księgi przychodów i rozchodów

PODATKOWA KSIĘGA PRZYCHODÓW I ROZCHODÓW

.........................................................

(imię i nazwisko (firma))

.........................................................

(adres)

Rodzaj działalności

UWAGA: Przed rozpoczęciem zapisów w księdze należy się szczegółowo zapoznać z przepisami rozporządzenia i objaśnieniami do tego załącznika.

| Lp. | Data zdarzenia gospodarczego | Nr dowodu księgowego | Kontrahent | Opis zdarzenia gospodarczego | Przychód | ||||||

|

imię i nazwisko (firma) |

adres | wartość sprzedanych towarów i usług | pozostałe przychody |

razem przychód (7+8) |

|||||||

| zł | gr | zł | gr | zł | gr | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |||

| Suma strony | |||||||||||

| Przeniesienie z poprzedniej strony | |||||||||||

| Razem od początku roku | |||||||||||

|

Zakup towarów handlowych i materiałów wg cen zakupu |

Koszty uboczne zakupu |

Wydatki (koszty) |

Koszty działalności badawczo-rozwojowej, o których mowa w art. 26e ustawy o podatku dochodowym | Uwagi | |||||||||||

| wynagrodzenia w gotówce i w naturze | pozostałe wydatki |

razem wydatki (12+13) |

opis kosztu | wartość | |||||||||||

| zł | gr | zł | gr | zł | gr | zł | gr | zł | gr | zł | gr | zł | gr | ||

| 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | ||||||||

OBJAŚNIENIA DO PODATKOWEJ KSIĘGI PRZYCHODÓW I ROZCHODÓW

1. Przy dokonywaniu zapisów w księdze, wynikających z prowadzonych przez podatnika:

a) ewidencji sprzedaży,

b) ewidencji kupna i sprzedaży wartości dewizowych,

c) ewidencji dla potrzeb podatku od towarów i usług

- nie wypełnia się kolumn 3-5 księgi.

2. Kolumna 1 jest przeznaczona do wpisania kolejnego numeru zapisów do księgi. Tym samym numerem należy oznaczyć dowód stanowiący podstawę dokonania zapisu.

3. W kolumnie 2 należy wpisywać dzień miesiąca wynikający z dokumentu stanowiącego podstawę dokonywania wpisu (datę poniesienia wydatku, otrzymania towaru lub uzyskania przychodu albo datę zestawienia sprzedaży). W przypadku przychodów rozliczanych metodą kasową, o której mowa w art. 14c ustawy o podatku dochodowym, lub kosztów uzyskania przychodów potrącanych zgodnie z art. 22 ust. 4a lub 4b ustawy o podatku dochodowym w kolumnie tej należy wpisać datę powstania przychodu określoną zgodnie z art. 14c ust. 2 ustawy o podatku dochodowym lub datę potrącenia kosztu uzyskania przychodu określoną zgodnie z art. 22 ust. 4a lub 4b ustawy o podatku dochodowym.

4. W kolumnie 3 należy wpisywać numer faktury lub innego dowodu. Jeżeli zapisów dokonuje się na podstawie dziennego zestawienia sprzedaży, należy wpisywać numer zestawienia faktur. W przypadku przychodów rozliczanych metodą kasową, o której mowa w art. 14c ustawy o podatku dochodowym, lub kosztów uzyskania przychodów potrącanych zgodnie z art. 22 ust. 4a lub 4b ustawy o podatku dochodowym w kolumnie tej należy wpisać numer faktury dokumentującej przychód, który powstaje w dacie określonej zgodnie z art. 14c ust. 2 ustawy o podatku dochodowym, lub numer faktury lub innego dowodu dokumentujących poniesienie kosztu potrącanego zgodnie z art. 22 ust. 4a lub 4b ustawy o podatku dochodowym.

5. Kolumny 4 i 5 są przeznaczone do wpisywania imion i nazwisk (nazw firm) oraz adresów kontrahentów (dostawców lub odbiorców), z którymi zawarte zostały transakcje dotyczące zakupu surowców, materiałów, towarów itp. lub sprzedaży wyrobów gotowych (towarów), gdy transakcje te udokumentowane są fakturami i paragonami. Kolumn tych nie wypełnia się w wypadku zapisów dotyczących przychodu ze sprzedaży na podstawie dziennych zestawień sprzedaży oraz dowodów wewnętrznych.

6. W kolumnie 6 należy wpisać rodzaje przychodów lub wydatków. Określenie to powinno zwięźle oddawać istotę dokonanego zdarzenia gospodarczego, np. zakup blachy, zapłata za niklowanie obręczy, wypłata wynagrodzeń za okres .............

7. Kolumna 7 jest przeznaczona do wpisywania przychodów ze sprzedaży wyrobów (towarów handlowych) i sprzedaży usług.

Podatnicy prowadzący działalność kantorową w kolumnie tej wpisują miesięczną wysokość przychodu (sprzedaży wartości dewizowych) wynikającą z ewidencji kupna i sprzedaży wartości dewizowych.

8. Kolumna 8 jest przeznaczona do wpisywania pozostałych przychodów, np. przychodów z odpłatnego zbycia składników majątku, otrzymanych kar umownych, wynagrodzenia płatnika.

9. Kolumna 9 jest przeznaczona do wpisywania łącznej kwoty przychodów zaewidencjonowanych w kolumnach 7 i 8.

10. Kolumna 10 jest przeznaczona do wpisywania zakupu materiałów oraz towarów handlowych według cen zakupu.

Podatnicy prowadzący działalność kantorową w kolumnie tej wpisują miesięczną kwotę zakupionych wartości dewizowych, wynikającą z ewidencji kupna i sprzedaży wartości dewizowych.

11. Kolumna 11 jest przeznaczona do wpisywania kosztów ubocznych związanych z zakupem, np. kosztów dotyczących transportu, załadunku i wyładunku, ubezpieczenia w drodze.

12. Kolumna 12 jest przeznaczona do wpisywania wynagrodzeń brutto wypłacanych pracownikom (w gotówce i w naturze). Wynagrodzenia w naturze, jeżeli przedmiotem świadczeń w naturze są rzeczy lub usługi wchodzące w zakres działalności gospodarczej pracodawcy, wpisuje się według przeciętnych cen stosowanych wobec innych odbiorców, a w pozostałych przypadkach - na podstawie cen rynkowych stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego rodzaju i gatunku, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia. Wpisu dokonuje się:

a) na podstawie listy płac lub innych dowodów, na których pracownik potwierdza własnym podpisem kwoty otrzymanych wynagrodzeń w gotówce i w naturze - w przypadku wypłaty wynagrodzenia w kasie,

b) na podstawie innych dowodów, np. dowodu potwierdzającego przekazanie wynagrodzenia na rachunek pracownika - jeżeli wynagrodzenie nie jest wypłacane w kasie.

W kolumnie tej ewidencjonuje się również wynagrodzenia wypłacane osobom z tytułu umów zlecenia i umów o dzieło.

13. Kolumna 13 jest przeznaczona do wpisywania pozostałych kosztów (poza wymienionymi w kolumnach 10-12), z wyjątkiem kosztów, których zgodnie z art. 23 ustawy o podatku dochodowym nie uznaje się za koszty uzyskania przychodów. W kolumnie tej wpisuje się w szczególności takie wydatki, jak: czynsz za lokal, opłatę za energię elektryczną, gaz, wodę, c.o., opłatę za telefon, zakup paliw, wydatki dotyczące remontów, amortyzację środków trwałych, składki na ubezpieczenie emerytalne i rentowe pracowników w części finansowanej przez pracodawcę, składki na ubezpieczenie wypadkowe pracowników, wartość zakupionego wyposażenia, to jest rzeczowych składników majątku, związanych z wykonywaną działalnością, niezaliczonych, zgodnie z przepisami ustawy o podatku dochodowym, do środków trwałych.

Zapisów dotyczących kosztów podróży służbowej, w tym również diet właściciela oraz osób z nim współpracujących, dokonuje się na podstawie rozliczenia tych kosztów sporządzonego na dowodzie wewnętrznym, zwanym rozliczeniem podróży służbowej. Do rozliczenia należy dołączyć dowody (faktury) potwierdzające poszczególne wydatki. Jeżeli uzyskanie dowodu (faktury) nie było możliwe, pracownik musi złożyć pisemne oświadczenie o dokonanym wydatku i przyczynach braku jego udokumentowania. Nie wymagają udokumentowania fakturami diety oraz wydatki objęte ryczałtem, a także koszty przejazdu własnym samochodem pracownika.

14. Kolumna 14 jest przeznaczona do wpisywania łącznej kwoty wydatków wykazanych w kolumnach 12 i 13.

15. W przypadku, o którym mowa w art. 113 ust. 5 ustawy o VAT, podatnicy dokonują, po zakończeniu miesiąca, w którym nastąpiło przekroczenie wartości sprzedaży, o której mowa w art. 113 ust. 1 i 2 ustawy o VAT, korekty zapisów dotyczących kosztów uzyskania przychodów o tę część naliczonego podatku od towarów i usług, którą odliczają od podatku należnego.

16. Kolumna 15 jest wolna. W kolumnie tej można wpisywać inne zaszłości gospodarcze poza wymienionymi w kolumnach 1-13. W kolumnie tej można również wpisywać wydatki odnoszące się do przychodów miesiąca lub roku następnego (lat następnych).

17. Kolumna 16 jest przeznaczona do wpisywania kosztów działalności badawczo-rozwojowej, o których mowa w art. 26e ustawy o podatku dochodowym. Po zakończeniu roku należy zsumować te koszty. W kolumnie tej należy wpisać wszystkie koszty działalności badawczo-rozwojowej, niezależnie od tego, jaka ich część będzie odliczona od podstawy opodatkowania.

18. Kolumna 17 jest przeznaczona do wpisywania uwag co do treści zapisów w kolumnach 2-16. Kolumna ta może być także wykorzystywana np. do wpisywania pobranych zaliczek, obrotu opakowaniami zwrotnymi. W kolumnie tej mogą być także ewidencjonowane przychody faktycznie przez podatnika otrzymane. W przypadku wyboru w następnym roku podatkowym opodatkowania w formie ryczałtu od przychodów ewidencjonowanych, limit otrzymanych przychodów w poprzednim roku podatkowym w kwocie stanowiącej równowartość 200 000 euro jest - zgodnie z art. 21 ust. 1b ustawy z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne - warunkiem korzystania z kwartalnego sposobu wpłacania ryczałtu od przychodów ewidencjonowanych. Podatnicy, o których mowa w art. 24a ust. 1a ustawy o podatku dochodowym, prowadzący księgę, wykazują przychody i związane z nimi koszty z działalności opodatkowanej podatkiem tonażowym albo zryczałtowanym podatkiem od wartości sprzedanej produkcji wyłącznie w kolumnie 17.

19. Po zakończeniu miesiąca wpisy dokonane w danym miesiącu należy podkreślić, a dane z kolumn 7-14 zsumować. Wynikłe z podsumowania kwoty należy podkreślić. Podatnik może pod podsumowaniem danego miesiąca wpisać w poszczególnych kolumnach sumy od początku roku do miesiąca poprzedzającego dany miesiąc i w kolejnej pozycji wpisać w poszczególnych kolumnach sumę od początku roku.

20. Jeżeli podatnik nie dokonuje podsumowania zapisów kolejnych miesięcy narastająco od początku roku, po zakończeniu roku podatkowego musi na oddzielnej stronie w księdze sporządzić zestawienie roczne. W tym celu należy wpisać do właściwych kolumn sumy z poszczególnych miesięcy i dodać je.

21. W celu ustalenia wartości poszczególnych składników spisu z natury materiałów i towarów handlowych według cen nabycia należy ustalić procentowy wskaźnik kosztów ubocznych zakupu (kolumna 11) w stosunku do ogólnej wartości zakupu towarów handlowych i materiałów zewidencjonowanych (w kolumnie 10) (suma kosztów ubocznych zakupu przemnożona przez 100 i podzielona przez wartość zakupu). O tak ustalony wskaźnik należy podwyższyć jednostkowy koszt zakupu, a następnie ustalić wartość poszczególnych składników spisu z natury.

Podatnik może również dokonać wyceny wartości materiałów i towarów handlowych według cen zakupu, to jest bez podwyższenia tej ceny o wskaźnik kosztów ubocznych zakupu.

22. W celu ustalenia dochodu osiągniętego w roku podatkowym należy na oddzielnej stronie księgi:

1) ustalić wysokość osiągniętego przychodu w roku podatkowym (kolumna 9);

2) ustalić wysokość poniesionych w roku podatkowym kosztów uzyskania przychodów w sposób następujący:

a) do wartości spisu z natury na początek roku podatkowego doliczyć wartość zakupu towarów handlowych (materiałów) z kolumn 10 i 11, a następnie pomniejszyć o wartość spisu z natury sporządzonego na koniec roku podatkowego,

b) kwotę wynikającą z tego obliczenia powiększyć o kwotę wydatków z kolumny 14 oraz pomniejszyć o wartość wynagrodzeń w naturze w tej części, w której wydatki (koszty) związane z wynagrodzeniami w naturze zostały zaksięgowane w innych kolumnach księgi przychodów i rozchodów (np. w gastronomii koszty zakupu materiałów i towarów handlowych zużytych do przygotowania posiłków dla pracowników zostały wpisane w kolumnie 10);

3) wysokość osiągniętego przychodu (kolumna 9) pomniejszyć o wysokość poniesionych w roku podatkowym kosztów uzyskania przychodu, obliczonych zgodnie z objaśnieniami zawartymi w pkt 2; wynikająca z tego obliczenia różnica stanowi wysokość dochodu osiągniętego w roku podatkowym.

23. Określony w ust. 22 sposób obliczenia dochodu dotyczy również podatników sporządzających spis z natury (np. na koniec miesiąca lub jeśli sporządzenie spisu z natury zarządził naczelnik urzędu skarbowego).

24. Przykład obliczenia dochodu:

| zł gr | ||

| 1) | Przychód (kolumna 9) | 455 600,75 |

| 2) | Wysokość kosztów uzyskania przychodów poniesionych w roku podatkowym: | |

| a) wartość spisu z natury na początek roku podatkowego | 58 678,28 | |

| b) plus wydatki na zakup towarów handlowych i materiałów (kolumna 10) | 289 288,56 | |

| c) plus wydatki na koszty uboczne zakupu (kolumna 11) | 10 320,40 | |

| d) minus wartość spisu z natury na koniec roku podatkowego | 46 524,32 | |

| e) plus kwota pozostałych wydatków (kolumna 14) | 78 328,09 | |

| f) minus wartość wynagrodzeń w naturze ujętych w innych kolumnach księgi | 4 826,00 | |

| Razem koszty uzyskania przychodu | 385 265,01 | |

| 3) | Ustalenie dochodu osiągniętego w roku podatkowym: | |

| a) przychód (pkt 1) | 455 600,75 | |

| b) minus koszty uzyskania przychodów (pkt 2) | 385 265,01 | |

| Dochód (a-b) | 70 335,74 |

25. Zasady określone w ust. 1-24 stosuje się odpowiednio w przypadku prowadzenia podatkowej księgi przychodów i rozchodów w imieniu podatnika przez biuro rachunkowe.

Strona tytułowa podatkowej księgi przychodów i rozchodów

PODATKOWA KSIĘGA PRZYCHODÓW I ROZCHODÓW

PRZEZNACZONA DLA ROLNIKÓW PROWADZĄCYCH DZIAŁALNOŚĆ GOSPODARCZĄ

(o których mowa w § 2 ust. 2 rozporządzenia)

.........................................................

(imię i nazwisko (firma))

.........................................................

(adres)

Rodzaj działalności

UWAGA: Przed rozpoczęciem zapisów w księdze należy się szczegółowo zapoznać z przepisami rozporządzenia i objaśnieniami do tego załącznika.

| Lp. | Data zdarzenia gospodarczego | Nr dowodu księgowego | Przychód |

Wydatki (koszty) |

Koszty działalności badawczo-rozwojowej, o których mowa w art. 26e ustawy o podatku dochodowym | Uwagi | ||||

| zł | gr | zł | gr | opis kosztu | zł | gr | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||||

| Suma strony | ||||||||||

| Przeniesienie z poprzedniej strony | ||||||||||

| Razem od początku roku | ||||||||||

OBJAŚNIENIA DO PODATKOWEJ KSIĘGI PRZYCHODÓW I ROZCHODÓW PRZEZNACZONEJ DLA ROLNIKÓW PROWADZĄCYCH DZIAŁALNOŚĆ GOSPODARCZĄ

1. Kolumna 1 jest przeznaczona do wpisania kolejnego numeru zapisów do księgi. Tym samym numerem należy oznaczyć dowód stanowiący podstawę dokonania zapisu.

2. W kolumnie 2 należy wpisywać dzień miesiąca wynikający z dokumentu stanowiącego podstawę dokonywania wpisu (datę poniesienia wydatku, otrzymania towaru lub uzyskania przychodu albo datę zestawienia sprzedaży). W przypadku przychodów rozliczanych metodą kasową, o której mowa w art. 14c ustawy o podatku dochodowym, lub kosztów uzyskania przychodów potrącanych zgodnie z art. 22 ust. 4a lub 4b ustawy o podatku dochodowym w kolumnie tej należy wpisać datę powstania przychodu określoną zgodnie z art. 14c ust. 2 ustawy o podatku dochodowym lub datę potrącenia kosztu uzyskania przychodu określoną zgodnie z art. 22 ust. 4a lub 4b ustawy o podatku dochodowym.

3. W kolumnie 3 należy wpisywać numer faktury lub innego dowodu. Jeżeli zapisów dokonuje się na podstawie dziennego zestawienia sprzedaży, należy wpisywać numer zestawienia faktur. W przypadku przychodów rozliczanych metodą kasową, o której mowa w art. 14c ustawy o podatku dochodowym, lub kosztów uzyskania przychodów potrącanych zgodnie z art. 22 ust. 4a lub 4b ustawy o podatku dochodowym w kolumnie tej należy wpisać numer faktury dokumentującej przychód, który powstaje w dacie określonej zgodnie z art. 14c ust. 2 ustawy o podatku dochodowym, lub numer faktury lub innego dowodu dokumentujących poniesienie kosztu potrącanego zgodnie z art. 22 ust. 4a lub 4b ustawy o podatku dochodowym.

4. Kolumna 4 jest przeznaczona do wpisywania przychodów, np. ze sprzedaży wyrobów (towarów handlowych), sprzedaży usług.

5. Kolumna 5 jest przeznaczona do wpisywania kosztów, z wyjątkiem kosztów, których zgodnie z art. 23 ustawy o podatku dochodowym nie uznaje się za koszty uzyskania przychodów. W kolumnie tej wpisuje się np. zakup materiałów lub towarów handlowych według cen zakupu, koszty uboczne związane z zakupem, np. koszty dotyczące transportu, załadunku i wyładunku, ubezpieczenia w drodze. Ponadto w kolumnie tej wpisuje się w szczególności takie wydatki, jak: czynsz za lokal, opłatę za energię elektryczną, gaz, wodę, centralne ogrzewanie, opłatę za telefon, zakup paliw, wydatki dotyczące remontów.

6. Kolumna 6 jest przeznaczona do wpisywania kosztów działalności badawczo-rozwojowej, o których mowa w art. 26e ustawy o podatku dochodowym. Po zakończeniu roku należy zsumować te koszty. W kolumnie tej należy wpisać wszystkie koszty działalności badawczo-rozwojowej, niezależnie od tego, jaka ich część będzie odliczona od podstawy opodatkowania.

7. Kolumna 7 jest przeznaczona do wpisywania uwag co do treści zapisów w kolumnach 2-6. Kolumna ta może być także wykorzystywana np. do wpisywania pobranych zaliczek, obrotu opakowaniami zwrotnymi. Podatnicy, o których mowa w art. 24a ust. 1a ustawy o podatku dochodowym, prowadzący księgę, wykazują przychody i związane z nimi koszty z działalności opodatkowanej podatkiem tonażowym albo zryczałtowanym podatkiem od wartości sprzedanej produkcji wyłącznie w kolumnie 7.

8. Po zakończeniu miesiąca wpisy dokonane w danym miesiącu należy podkreślić, a dane z kolumn 4 i 5 zsumować. Wynikłe z podsumowania kwoty należy podkreślić. Rolnik może pod podsumowaniem danego miesiąca wpisać w poszczególnych kolumnach sumy od początku roku do miesiąca poprzedzającego dany miesiąc i w kolejnej pozycji wpisać w poszczególnych kolumnach sumę od początku roku.

9. Jeżeli rolnik nie dokonuje podsumowania zapisów kolejnych miesięcy narastająco od początku roku, po zakończeniu roku podatkowego musi na oddzielnej stronie w księdze sporządzić zestawienie roczne. W tym celu należy wpisać do właściwych kolumn sumy z poszczególnych miesięcy i dodać je.

10. W celu ustalenia dochodu osiągniętego w roku podatkowym należy na oddzielnej stronie księgi:

1) ustalić wysokość osiągniętego przychodu w roku podatkowym (kolumna 4);

2) ustalić wysokość poniesionych w roku podatkowym kosztów uzyskania przychodów (kolumna 5);

3) wysokość osiągniętego przychodu (kolumna

4) pomniejszyć o wysokość poniesionych w roku podatkowym kosztów uzyskania przychodu, obliczonych zgodnie z objaśnieniami zawartymi w pkt 2; wynikająca z tego obliczenia różnica stanowi wysokość dochodu osiągniętego w roku podatkowym.

11. Przykład obliczenia dochodu osiągniętego w roku podatkowym:

| zł gr | |

| 1) przychód (kolumna 4) | 6 420,30 |

| 2) minus koszty uzyskania przychodów (kolumna 5) | 5 248,80 |

| _______ | |

| Dochód (pkt 1 - pkt 2) | 1 171,50 |

12. Zasady określone w ust. 1-11 stosuje się odpowiednio w przypadku prowadzenia podatkowej księgi przychodów i rozchodów w imieniu rolnika przez biuro rachunkowe.

W ciągu pierwszych 5 miesięcy obowiązywania mechanizmu konsultacji społecznych projektów ustaw udział w nich wzięły 24 323 osoby. Najpopularniejszym projektem w konsultacjach była nowelizacja ustawy o broni i amunicji. W jego konsultacjach głos zabrało 8298 osób. Podczas pierwszych 14 miesięcy X kadencji Sejmu RP (2023–2024) jedynie 17 proc. uchwalonych ustaw zainicjowali posłowie. Aż 4 uchwalone ustawy miały źródła w projektach obywatelskich w ciągu 14 miesięcy Sejmu X kadencji – to najważniejsze skutki reformy Regulaminu Sejmu z 26 lipca 2024 r.

Grażyna J. Leśniak 24.04.2025Senat bez poprawek przyjął w środę ustawę, która obniża składkę zdrowotną dla przedsiębiorców. Zmiana, która wejdzie w życie 1 stycznia 2026 roku, ma kosztować budżet państwa 4,6 mld zł. Według szacunków Ministerstwo Finansów na reformie ma skorzystać około 2,5 mln przedsiębiorców. Teraz ustawa trafi do prezydenta Andrzaja Dudy.

Grażyna J. Leśniak 23.04.2025Rada Ministrów przyjęła we wtorek, 22 kwietnia, projekt ustawy o zmianie ustawy – Prawo geologiczne i górnicze, przedłożony przez minister przemysłu. Chodzi o wyznaczenie podmiotu, który będzie odpowiedzialny za monitorowanie i egzekwowanie przepisów w tej sprawie. Nowe regulacje dotyczą m.in. dokładności pomiarów, monitorowania oraz raportowania emisji metanu.

Krzysztof Koślicki 22.04.2025Na wtorkowym posiedzeniu rząd przyjął przepisy zmieniające rozporządzenie w sprawie zakazu stosowania materiału siewnego odmian kukurydzy MON 810, przedłożone przez ministra rolnictwa i rozwoju wsi. Celem nowelizacji jest aktualizacja listy odmian genetycznie zmodyfikowanej kukurydzy, tak aby zakazać stosowania w Polsce upraw, które znajdują się w swobodnym obrocie na terytorium 10 państw Unii Europejskiej.

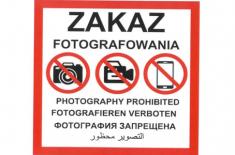

Krzysztof Koślicki 22.04.2025Od 18 kwietnia policja oraz żandarmeria wojskowa będą mogły karać tych, którzy bez zezwolenia m.in. fotografują i filmują szczególnie ważne dla bezpieczeństwa lub obronności państwa obiekty resortu obrony narodowej, obiekty infrastruktury krytycznej oraz ruchomości. Obiekty te zostaną specjalnie oznaczone.

Robert Horbaczewski 17.04.2025Kompleksową modernizację instytucji polskiego rynku pracy poprzez udoskonalenie funkcjonowania publicznych służb zatrudnienia oraz form aktywizacji zawodowej i podnoszenia umiejętności kadr gospodarki przewiduje podpisana w czwartek przez prezydenta Andrzeja Dudę ustawa z dnia 20 marca 2025 r. o rynku pracy i służbach zatrudnienia. Ustawa, co do zasady, wejdzie w życie pierwszego dnia miesiąca następującego po upływie 14 dni od dnia ogłoszenia.

Grażyna J. Leśniak 11.04.2025| Identyfikator: | Dz.U.2019.2544 |

| Rodzaj: | Rozporządzenie |

| Tytuł: | Prowadzenie podatkowej księgi przychodów i rozchodów. |

| Data aktu: | 23/12/2019 |

| Data ogłoszenia: | 31/12/2019 |

| Data wejścia w życie: | 01/01/2020 |