W ustawie z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2021 r. poz. 1800, z późn. zm.) wprowadza się następujące zmiany:

"1) ust. 4 pkt 1 - podatnik dokonuje zapłaty podatku należnego z końcem pierwszego miesiąca następującego po ostatnim roku opodatkowania ryczałtem od dochodów spółek, jeżeli podatnik stosował to opodatkowanie krócej niż cztery lata podatkowe, przy czym w przypadku stosowania opodatkowania ryczałtem od dochodów spółek w sposób nieprzerwany przez okres co najmniej czterech lat podatkowych zobowiązanie podatkowe wygasa w całości;",

"4) dokonuje zapłaty podatku należnego od dochodu z przekształcenia, o którym mowa w pkt 3, w całości do końca trzeciego miesiąca pierwszego roku opodatkowania ryczałtem od dochodów spółek albo w częściach w okresie nie dłuższym niż 2 lata, licząc od końca pierwszego roku opodatkowania ryczałtem od dochodów spółek, przy czym o sposobie przyjętego rozliczenia podatnik informuje w zeznaniu, o którym mowa w art. 27 ust. 1, składanym w terminie określonym w pkt 2.";

"1) transakcji kontrolowanych oraz transakcji, innych niż transakcje kontrolowane, w których cena lub sposób określenia ceny przedmiotu takiej transakcji wynika z przepisów ustaw lub wydanych na ich podstawie aktów normatywnych;";

"Art. 11i. Przepisy art. 11c i art. 11d stosuje się odpowiednio do transakcji, innej niż transakcja kontrolowana, z podmiotem mającym miejsce zamieszkania, siedzibę lub zarząd na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową lub zagranicznym zakładem położonym na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową, uwzględniając warunki, które ustaliłyby między sobą podmioty niepowiązane niemające miejsca zamieszkania, siedziby lub zarządu na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową.";

"2a. W przypadku transakcji kontrolowanych z podmiotem mającym miejsce zamieszkania, siedzibę lub zarząd na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową lub zagranicznym zakładem położonym na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową, próg dokumentacyjny wynosi:

1) 2 500 000 zł - w przypadku transakcji finansowej;

2) 500 000 zł - w przypadku transakcji innej niż transakcja finansowa.";

"1. Do sporządzenia lokalnej dokumentacji cen transferowych są obowiązani także podatnicy i spółki niebędące osobami prawnymi dokonujący transakcji, innej niż transakcja kontrolowana, z podmiotem mającym miejsce zamieszkania, siedzibę lub zarząd na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową lub zagranicznym zakładem położonym na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową, jeżeli wartość tej transakcji za rok podatkowy, a w przypadku spółek niebędących osobami prawnymi - za rok obrotowy, przekracza:

1) 2 500 000 zł - w przypadku transakcji finansowej,

2) 500 000 zł - w przypadku transakcji innej niż transakcja finansowa

- przy czym przepisy art. 11k ust. 1 i 3-5, art. 11l, art. 11n pkt 3 i 6-8, art. 11q ust. 1 oraz art. 11r stosuje się odpowiednio.",

"3. Przepisy ust. 1 i 2 stosuje się odpowiednio do spółek wchodzących w skład podatkowej grupy kapitałowej.";

"Obowiązek, o którym mowa w ust. 1, ma zastosowanie również do podatników i spółek niebędących osobami prawnymi, o których mowa w art. 11o ust. 1, w zakresie transakcji wskazanych w tym przepisie.";

"Obowiązek, o którym mowa w ust. 1, ma zastosowanie również do podatników i spółek niebędących osobami prawnymi, o których mowa w art. 11o ust. 1, w zakresie transakcji wskazanych w tym przepisie.";

"4h. Składki z tytułu należności, o których mowa w ust. 4g, określone w ustawie z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych, w części finansowanej przez płatnika składek, składki na Fundusz Pracy, Fundusz Solidarnościowy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych, z zastrzeżeniem art. 16 ust. 1 pkt 40, stanowią koszty uzyskania przychodów w miesiącu, za który należności te są należne, pod warunkiem że składki zostaną opłacone w terminie wynikającym z odrębnych przepisów. W przypadku uchybienia temu terminowi do składek tych stosuje się przepisy art. 16 ust. 1 pkt 57a i ust. 7d.",

"Podatnicy, o których mowa w art. 3 ust. 1, są obowiązani wyłączyć z kosztów uzyskania przychodów koszty finansowania dłużnego w części, w jakiej nadwyżka kosztów finansowania dłużnego przekracza wyższą ze wskazanych kwot:";

"13f) kosztów finansowania dłużnego w rozumieniu art. 15c ust. 12 uzyskanego przez spółkę albo spółkę niebędącą osobą prawną od podmiotu powiązanego w rozumieniu art. 11a ust. 1 pkt 4, w części, w jakiej zostało ono przeznaczone na transakcje kapitałowe, w szczególności na nabycie lub objęcie udziałów (akcji), nabycie ogółu praw i obowiązków w spółce niebędącej osobą prawną, wniesienie dopłat, podwyższenie kapitału zakładowego lub wykup udziałów własnych w celu ich umorzenia, z wyjątkiem kosztów finansowania dłużnego udzielonego:

a) na nabycie lub objęcie udziałów (akcji) lub ogółu praw i obowiązków w podmiotach niepowiązanych w rozumieniu art. 11a ust. 1 pkt 3 z podatnikiem, w tym na nabycie lub objęcie kolejnych udziałów (akcji) w tych podmiotach niepowiązanych, w których podatnik uprzednio nabył lub objął część udziałów (akcji), w przypadku gdy kolejne nabycie lub objęcie nastąpi w terminie 12 miesięcy, licząc od dnia nabycia lub objęcia pierwszych udziałów (akcji),

b) przez bank lub spółdzielczą kasę oszczędnościowo-kredytową, mające siedzibę w państwie członkowskim Unii Europejskiej lub w innym państwie należącym do Europejskiego Obszaru Gospodarczego;";

"Podstawę opodatkowania, z zastrzeżeniem art. 21, art. 22, art. 24a, art. 24aa, art. 24b, art. 24ca, art. 24d, art. 24f i art. 28h, stanowi dochód ustalony zgodnie z art. 7 albo art. 7a, po odliczeniu:";

"1a. Jeżeli podatnik uzyskuje dochody opodatkowane różnymi stawkami, zwiększeń i zmniejszeń, o których mowa w ust. 1, dokonuje się od każdej podstawy opodatkowania w takim stosunku, w jakim w roku podatkowym pozostają dochody opodatkowane różnymi stawkami w ogólnej kwocie dochodów.",

"Jeżeli podatnik poniósł stratę ze źródła, z którym związana jest transakcja handlowa w rozumieniu art. 4 pkt 1 ustawy o przeciwdziałaniu nadmiernym opóźnieniom, kwota straty:",

"3a. Przy wyliczaniu różnicy, o której mowa w ust. 3 pkt 3 lit. c, pkt 4 lit. b i pkt 5 lit. d, nie uwzględnia się zagranicznego zakładu zagranicznej jednostki kontrolowanej, który nie podlega opodatkowaniu lub jest zwolniony z podatku w państwie siedziby zagranicznej jednostki kontrolowanej.",

"3f. Wartość bilansową aktywów jednostki oraz odpisów amortyzacyjnych, o których mowa w ust. 3 pkt 5 lit. b, określa się na ostatni dzień roku podatkowego. Jeżeli przed końcem tego roku podatkowego jednostka zbyła aktywa odpowiadające co najmniej 25% wartości bilansowej wszystkich aktywów określonej na ostatni dzień poprzedniego roku podatkowego, wartość bilansową zbytych aktywów określa się na dzień poprzedzający dzień ich zbycia i uwzględnia się w wartości, o której mowa w ust. 3 pkt 5 lit. b, w proporcji, w jakiej pozostaje liczba dni, w których te zbyte aktywa były własnością jednostki w roku podatkowym, do całkowitej liczby dni w tym roku.",

"6c. Dla celów ustalania dochodu, o którym mowa w ust. 6:

1) uwzględnia się również przychody i koszty przypisane zgodnie z art. 5;

2) nie stosuje się ulg i zwolnień wynikających z ustawy, z wyjątkiem określonych w niniejszym artykule.",

"Podatek obliczony zgodnie z ust. 1 przez podatnika z tytułu kontroli nad zagraniczną jednostką kontrolowaną pomniejsza się o podatek zapłacony przez jednostkę zależną na podstawie przepisów o kontrolowanych spółkach lub jednostkach zagranicznych, obowiązujących w państwie siedziby, zarządu, rejestracji lub położenia jednostki zależnej, w części, jaka odpowiada posiadanym prawom do uczestnictwa w zysku tej jednostki zależnej, jeżeli ta jednostka zależna:";

"1. Podatek od spółek będących podatnikami, o których mowa w art. 3 ust. 1, z tytułu przerzuconych dochodów wynosi 19% podstawy opodatkowania (podatek od przerzuconych dochodów).

2. Za przerzucone dochody uznaje się zaliczone do kosztów uzyskania przychodów w roku podatkowym koszty poniesione przez podatnika na rzecz niemającego siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej podmiotu powiązanego w rozumieniu art. 11a ust. 1 pkt 4 z tym podatnikiem, jeżeli łącznie są spełnione następujące warunki:

1) według przepisów prawa podatkowego obowiązujących w państwie siedziby, zarządu, zarejestrowania lub położenia tego podmiotu powiązanego, dochód (przychód) tego podmiotu uzyskany z jednego z tytułów wymienionych w ust. 3 podlega opodatkowaniu według stawki podatku dochodowego niższej niż 14,25%, obliczonej zgodnie z ust. 2a i 2b, lub zwolnieniu, lub wyłączeniu z opodatkowania tym podatkiem;

2) ten podmiot powiązany uzyskuje od podatnika lub innych spółek, o których mowa w art. 3 ust. 1, powiązanych w rozumieniu art. 11a ust. 1 pkt 5 z tym podatnikiem, z tytułów wymienionych w ust. 3 co najmniej 50% ogółu przychodów określonych zgodnie z przepisami o podatku dochodowym lub przepisami o rachunkowości;

3) ten podmiot powiązany przekazuje, w jakiejkolwiek formie, co najmniej 10% przychodów, o których mowa w pkt 2, na rzecz innego podmiotu:

a) zaliczając w związku z tym wydatki do kosztów rozliczanych dla celów podatku dochodowego lub wydatki te lub przychody odlicza od dochodu, podstawy opodatkowania lub od podatku w jakiejkolwiek formie, lub

b) jeżeli przychody te składają się na zysk przeznaczony do wypłaty, bez względu na termin, w formie dywidendy lub innych przychodów z udziału w zyskach osób prawnych;

4) suma określonych w ust. 3 kosztów poniesionych przez podatnika w roku podatkowym na rzecz podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 z podatnikiem, zaliczonych w roku podatkowym do kosztów uzyskania przychodów tego podatnika, stanowi co najmniej 3% sumy kosztów uzyskania przychodów podatnika za ten rok.",

"2a. Stawkę podatku dochodowego, o której mowa w ust. 2 pkt 1, ustala się poprzez odpowiednie pomniejszenie nominalnej stawki podatku dochodowego, obowiązującej w państwie siedziby, zarządu, zarejestrowania lub położenia podmiotu powiązanego w rozumieniu art. 11a ust. 1 pkt 4 z podatnikiem w odniesieniu do przychodu z tytułu wymienionego w ust. 3, o związane z tym przychodem odliczenia od podstawy opodatkowania lub podatku lub zwroty podatku, z wyjątkiem kosztów związanych z tym przychodem.

2b. Jeżeli podmiot powiązany w rozumieniu art. 11a ust. 1 pkt 4 z podatnikiem podlega częściowemu zwolnieniu lub częściowemu wyłączeniu z opodatkowania podatkiem dochodowym, stawkę, o której mowa w ust. 2 pkt 1, ustala się, pomniejszając nominalną stawkę podatku dochodowego o procentową wartość przysługującego zwolnienia lub wyłączenia z opodatkowania.",

"3. Do kosztów, o których mowa w ust. 2, zalicza się koszty:

1) usług doradczych, badania rynku, usług reklamowych, zarządzania i kontroli, przetwarzania danych, ubezpieczeń, gwarancji i poręczeń oraz usług o podobnym charakterze;

2) wszelkiego rodzaju opłat i należności za korzystanie lub prawo do korzystania z praw lub wartości, o których mowa w art. 16b ust. 1 pkt 4-7;

3) przeniesienia ryzyka niewypłacalności dłużnika z tytułu pożyczek, innych niż udzielonych przez banki i spółdzielcze kasy oszczędnościowo-kredytowe, w tym w ramach zobowiązań wynikających z pochodnych instrumentów finansowych oraz świadczeń o podobnym charakterze;

4) finansowania dłużnego związane z uzyskaniem środków finansowych i korzystaniem z tych środków, w szczególności odsetki, opłaty, prowizje, premie, część odsetkową raty leasingowej, kary i opłaty za opóźnienie w zapłacie zobowiązań oraz koszty zabezpieczenia zobowiązań, w tym koszty pochodnych instrumentów finansowych;

5) opłat i wynagrodzeń za przeniesienie funkcji, aktywów lub ryzyk.",

"3a. Podstawę opodatkowania, o której mowa w ust. 1, stanowi suma przerzuconych dochodów w roku podatkowym, a w przypadku podatkowej grupy kapitałowej - suma przerzuconych dochodów w roku podatkowym spółek tworzących tę grupę.",

"5. W przypadku gdy dochody (przychody) i koszty podmiotu powiązanego w rozumieniu art. 11a ust. 1 pkt 4 z podatnikiem są traktowane jako osiągnięte lub poniesione przez co najmniej jeden inny podmiot lub jedną osobę fizyczną, stawkę podatku, o której mowa w ust. 2 pkt 1, ustala się dla tego innego podmiotu lub tej osoby fizycznej. Zdania pierwszego nie stosuje się do podmiotów lub osób fizycznych, które posiadają w tym podmiocie powiązanym bezpośrednio lub pośrednio mniej niż 5% prawa do uczestnictwa w zysku.",

"7. Podatnikiem podatku od przerzuconych dochodów jest spółka, o której mowa w ust. 1, a w przypadku podatkowej grupy kapitałowej - ta grupa.

8. Podatek od przerzuconych dochodów pomniejsza się o kwotę zryczałtowanego podatku dochodowego, o którym mowa w art. 21, pobranego od wypłat z tytułu kosztów uwzględnionych w podstawie opodatkowania, o której mowa w ust. 3a, jednak w wysokości nie większej niż kwota należnego podatku od przerzuconych dochodów. Jeżeli kwota zryczałtowanego podatku dochodowego, o którym mowa w zdaniu pierwszym, zostanie zmniejszona po obliczeniu podatku od przerzuconych dochodów, podatnik jest obowiązany doliczyć nienależnie dokonane pomniejszenie w zeznaniu, o którym mowa w art. 27 ust. 1, za rok podatkowy, w którym kwota zryczałtowanego podatku dochodowego została zmniejszona.",

"10a. Ciężar dowodu, że nie został spełniony co najmniej jeden z warunków, o których mowa w ust. 2, spoczywa na spółce określonej w ust. 1, która zaliczyła do kosztów uzyskania przychodów koszty określone w ust. 3.",

"14. Przepisy ust. 1-13 stosuje się odpowiednio do:

1) podatnika ponoszącego koszty z tytułów wymienionych w ust. 3 na rzecz spółki niebędącej osobą prawną mającej siedzibę lub zarząd na terytorium Rzeczypospolitej Polskiej powiązanej w rozumieniu art. 11a ust. 1 pkt 5 z podatnikiem, jeżeli ta spółka przekazuje te otrzymane należności, w jakiejkolwiek formie, na rzecz spełniającego warunki określone w ust. 2 podmiotu powiązanego w rozumieniu art. 11a ust. 1 pkt 4 z tą spółką, przy czym, jeżeli przekazanie należności na rzecz tego podmiotu powiązanego dotyczy części należności otrzymanej od tej spółki, podstawę opodatkowania podatnika ustala się w wysokości odpowiadającej przekazanej części tej należności;

2) podatnika ponoszącego koszty z tytułów wymienionych w ust. 3 na rzecz podmiotu niemającego siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej, który nie spełnia warunków określonych w ust. 2, powiązanego w rozumieniu art. 11a ust. 1 pkt 5 z podatnikiem, jeżeli ten podmiot przekazuje, w jakiejkolwiek formie, otrzymane od podatnika należności na rzecz podmiotu powiązanego w rozumieniu art. 11a ust. 1 pkt 4 z tym podatnikiem i spełniającego warunki określone w ust. 2, przy czym przepis ust. 10 stosuje się odpowiednio wyłącznie w przypadku, gdy warunki określone w tym przepisie spełnia ostatni z wymienionych podmiotów.

15. Warunki określone w ust. 2 uznaje się również za spełnione, jeżeli:

1) koszty, o których mowa w ust. 3, zaliczane do kosztów uzyskania przychodów, zostały poniesione na rzecz podmiotu powiązanego w rozumieniu art. 11a ust. 1 pkt 4 z podatnikiem mającego siedzibę, zarząd lub miejsce zarejestrowania lub położenia na terytorium lub w kraju wymienionym w przepisach wydanych na podstawie art. 11j ust. 2 lub w obwieszczeniu ministra właściwego do spraw finansów publicznych wydanym na podstawie art. 86a § 10 Ordynacji podatkowej albo mającego siedzibę, zarząd lub miejsce zarejestrowania lub położenia na terytorium państwa, z którym:

a) Rzeczpospolita Polska nie ratyfikowała umowy międzynarodowej, w szczególności umowy o unikaniu podwójnego opodatkowania, stanowiącej podstawę do uzyskania od organów podatkowych tego państwa informacji podatkowych albo

b) Unia Europejska nie ratyfikowała umowy międzynarodowej stanowiącej podstawę do uzyskania od organów podatkowych tego państwa informacji podatkowych oraz

2) podmiot powiązany, o którym mowa w pkt 1, nie jest zagraniczną jednostką kontrolowaną określoną odpowiednio w art. 24a ust. 3 pkt 1 lub 2 i przychody tego podmiotu powiązanego wynikające z kosztów, o których mowa w ust. 3, nie zostały przez podatnika opodatkowane podatkiem dochodowym w Rzeczypospolitej Polskiej.";

"15. Kwota podatku od przychodów z budynków nieodliczona na podstawie ust. 14 podlega zwrotowi na wniosek podatnika bez wydawania decyzji o zwrocie podatku, jeżeli wniosek nie budzi wątpliwości.",

"2) osiągnęły udział dochodów ze źródła przychodów innych niż z zysków kapitałowych, określonych zgodnie z art. 7 ust. 1 albo art. 7a ust. 1, w przychodach innych niż z zysków kapitałowych w wysokości nie większej niż 2%",

"1) zaliczonych do kosztów uzyskania przychodów, w tym poprzez odpisy amortyzacyjne, kosztów wynikających z nabycia, wytworzenia lub ulepszenia środków trwałych lub wykorzystywania środków trwałych na podstawie umowy określonej w art. 17a pkt 1, jeżeli zgodnie z przepisami rozdziału 4a odpisów amortyzacyjnych dokonuje korzystający;",

"b) podatnik w roku podatkowym poniósł stratę ze źródła przychodów innych niż z zysków kapitałowych z transakcji, o której mowa w lit. a, albo osiągnął udział dochodów ze źródła przychodów innych niż z zysków kapitałowych w przychodach innych niż z zysków kapitałowych wynikający z takiej transakcji w wysokości nie większej niż 2%, przy czym obliczenia straty i udziału dochodów w przychodach dokonuje się odrębnie dla transakcji tego samego rodzaju;",

"3) zaliczonych do kosztów uzyskania przychodów opłat ustalonych w umowie określonej w art. 17a pkt 1;

4) przychodów oraz kosztów uzyskania przychodów bezpośrednio związanych z tymi przychodami z tytułu zbycia wierzytelności na rzecz instytucji finansowej w rozumieniu art. 4 ust. 1 pkt 7 ustawy z dnia 29 sierpnia 1997 r. - Prawo bankowe, której przedmiotem działalności jest świadczenie usług finansowych polegających na odpłatnym nabywaniu od wierzyciela wierzytelności powstałych w wyniku zawarcia umowy sprzedaży towarów lub świadczenia usług pomiędzy tym wierzycielem a dłużnikiem;

5) wzrostu kosztów uzyskania przychodów z tytułu zakupu energii elektrycznej, cieplnej lub gazu przewodowego, stanowiącego dodatnią różnicę między kosztami uzyskania przychodów poniesionymi z tego tytułu w roku podatkowym, za który należny jest minimalny podatek dochodowy, a kosztami uzyskania przychodów poniesionymi z tego tytułu w roku podatkowym bezpośrednio poprzedzającym ten rok;

6) zapłaconych przez podmiot do tego obowiązany kwot:

a) podatku akcyzowego,

b) podatku od sprzedaży detalicznej,

c) podatku od gier,

d) opłaty paliwowej,

e) opłaty emisyjnej;

7) zaliczonej odpowiednio do przychodów lub kosztów uzyskania przychodów kwoty podatku akcyzowego zawartego w cenie wyrobów akcyzowych kupowanych i sprzedanych przez podatnika dokonującego obrotu tymi wyrobami;

8) 20% kosztów uzyskania przychodów, o których mowa w art. 15 ust. 4g-4h.",

"3a. Podatnik może wybrać uproszczony sposób ustalania podstawy opodatkowania stanowiącej kwotę odpowiadającą 3% wartości osiągniętych przez podatnika w roku podatkowym przychodów ze źródła przychodów innych niż z zysków kapitałowych, przy czym o wyborze takiego sposobu ustalania podstawy opodatkowania podatnik informuje w zeznaniu, o którym mowa w art. 27 ust. 1, składanym za rok podatkowy, za który dokonał takiego wyboru.",

"2) przychody, które są uwzględniane przy obliczaniu dochodu zwolnionego z podatku na podstawie art. 17 ust. 1 pkt 34 lub 34a, u podatnika, który w roku podatkowym korzysta ze zwolnień podatkowych określonych w tych przepisach;",

"3) przychody, o których mowa w ust. 2.",

"4) których udziałowcami, akcjonariuszami albo wspólnikami są wyłącznie osoby fizyczne i jeżeli podatnik nie posiada:

a) bezpośrednio lub pośrednio, więcej niż 5%:

– udziałów (akcji) w kapitale innej spółki lub

– ogółu praw i obowiązków w spółce niebędącej osobą prawną,

b) innych praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym;",

"c) wykonywaniem działalności leczniczej, o której mowa w art. 3 ustawy z dnia 15 kwietnia 2011 r. o działalności leczniczej,

d) transakcjami, o których mowa w ust. 2 pkt 2;",

"- przy czym przy ustalaniu warunków, o których mowa w lit. a i b, uwzględnia się wszystkie spółki z grupy będące podatnikami, o których mowa w art. 3 ust. 1, lub należące do podatkowej grupy kapitałowej;",

"7) będących małymi podatnikami;

8) będących spółkami prowadzącymi gospodarkę komunalną, o których mowa w rozdziale 3 ustawy z dnia 20 grudnia 1996 r. o gospodarce komunalnej (Dz. U. z 2021 r. poz. 679);

9) którzy osiągnęli udział, o którym mowa w ust. 1 pkt 2, w jednym z trzech lat podatkowych bezpośrednio poprzedzających rok podatkowy, za który należny jest minimalny podatek dochodowy, w wysokości co najmniej 2%;

10) postawionych w stan upadłości, likwidacji lub objętych postępowaniem restrukturyzacyjnym;

11) będących stroną umowy o współdziałanie, o której mowa w art. 20s § 1 Ordynacji podatkowej;

12) będących instytucją finansową w rozumieniu art. 4 ust. 1 pkt 7 ustawy z dnia 29 sierpnia 1997 r. - Prawo bankowe, której podstawowym przedmiotem działalności jest świadczenie usług finansowych polegających na odpłatnym nabywaniu od wierzyciela wierzytelności powstałych w wyniku zawarcia umowy sprzedaży towarów lub świadczenia usług pomiędzy tym wierzycielem a dłużnikiem;

13) będących przedsiębiorstwami górniczymi otrzymującymi pomoc publiczną na podstawie ustawy z dnia 7 września 2007 r. o funkcjonowaniu górnictwa węgla kamiennego (Dz. U. z 2022 r. poz. 1309).",

"15a. Łączny dochód spółek wchodzących w skład grupy, o którym mowa w ust. 14 pkt 6 lit. b, stanowi nadwyżka sumy dochodów nad sumą strat spółek tworzących tę grupę.";

"2. Przepisy niniejszego rozdziału stosuje się, jeżeli na dzień poprzedzający uzyskanie przychodów z dywidend albo zbycia udziałów (akcji) warunki określone w ust. 1 pkt 1-4 są spełnione nieprzerwanie przez okres co najmniej 2 lat.";

"1p. Zryczałtowanego podatku dochodowego, o którym mowa w ust. 1, nie pobiera się od dochodu z dywidendy zwolnionej od podatku na podstawie art. 24n.",

"7c. Oświadczenie, o którym mowa w ust. 7a, płatnik jest obowiązany złożyć do organu podatkowego wskazanego w art. 28b ust. 15, nie później niż ostatniego dnia drugiego miesiąca następującego po miesiącu, w którym doszło do przekroczenia kwoty określonej w ust. 2e, przy czym wykonanie tego obowiązku po dokonaniu wypłaty nie zwalnia płatnika z obowiązku dochowania należytej staranności przed jej dokonaniem.",

"7f. Jeżeli płatnik złożył oświadczenie, o którym mowa w ust. 7a, a następnie dokonuje na rzecz podatnika, którego dotyczyło to oświadczenie, dalszych wypłat należności z tytułów wymienionych w art. 21 ust. 1 pkt 1 lub art. 22 ust. 1, płatnik może nie stosować przepisu ust. 2e do ostatniego dnia roku podatkowego, w którym złożył to oświadczenie, przy czym przepis ust. 2j stosuje się odpowiednio.",

"W przypadku, o którym mowa w ust. 7f, płatnik, w terminie do ostatniego dnia miesiąca następującego po zakończeniu roku podatkowego albo okresu, o którym mowa w ust. 2j, składa oświadczenie do organu podatkowego, o którym mowa w art. 28b ust. 15, że w momencie dokonania dalszych wypłat należności:",

"8. Indywidualne dane podatnika podane do publicznej wiadomości podlegają aktualizacji raz do roku w terminie, o którym mowa w ust. 1, według stanu na dzień, o którym mowa w tym przepisie.";

"4. Informację, o której mowa w ust. 1, składa się za pomocą środków komunikacji elektronicznej zgodnie z przepisami Ordynacji podatkowej.";

"2a) przeciętnym miesięcznym wynagrodzeniu w sektorze przedsiębiorstw - oznacza to przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw, włącznie z wypłatami z zysku, w trzecim kwartale roku kalendarzowego poprzedzającego pierwszy dzień roku podatkowego, ogłaszane przez Prezesa Głównego Urzędu Statystycznego w Dzienniku Urzędowym Rzeczypospolitej Polskiej "Monitor Polski";";

"b) ponosi miesięcznie wydatki w kwocie stanowiącej co najmniej trzykrotność przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw z tytułu wypłaty wynagrodzeń na rzecz zatrudnionych na podstawie umowy innej niż umowa o pracę co najmniej 3 osób fizycznych, niebędących udziałowcami, akcjonariuszami ani wspólnikami tego podatnika, jeżeli w związku z wypłatą tych wynagrodzeń podatnik jest płatnikiem podatku dochodowego od osób fizycznych lub płatnikiem składek określonych w ustawie z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych lub ustawie z dnia 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych;",

"2) lit. b, uznaje się za spełniony, jeżeli mały podatnik ponosi miesięcznie wydatki w kwocie stanowiącej co najmniej przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw z tytułu wypłaty wynagrodzenia na rzecz zatrudnionej na podstawie umowy innej niż umowa o pracę co najmniej 1 osoby fizycznej, niebędącej udziałowcem, akcjonariuszem ani wspólnikiem tego podatnika oraz w związku z wypłatą tych wynagrodzeń podatnik jest płatnikiem podatku dochodowego od osób fizycznych lub płatnikiem składek określonych w ustawie z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych lub ustawie z dnia 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych.",

"5. Podatnik może wybrać opodatkowanie ryczałtem również przed upływem przyjętego przez niego roku podatkowego, jeżeli na ostatni dzień miesiąca poprzedzającego pierwszy miesiąc opodatkowania ryczałtem zamknie księgi rachunkowe oraz sporządzi sprawozdanie finansowe zgodnie z przepisami o rachunkowości. W tym przypadku księgi rachunkowe otwiera się na pierwszy dzień miesiąca opodatkowania ryczałtem. Przepis ust. 1 pkt 7 stosuje się odpowiednio.";

"4a. Do wydatków niezwiązanych z działalnością gospodarczą, o których mowa w ust. 1 pkt 3, nie zalicza się wydatków i odpisów amortyzacyjnych oraz odpisów z tytułu trwałej utraty wartości, związanych z używaniem samochodów osobowych, środków transportu lotniczego, taboru pływającego oraz innych składników majątku:

1) w pełnej wysokości - w przypadku składników majątku wykorzystywanych wyłącznie na cele działalności gospodarczej;

2) w wysokości 50% - w przypadku składników majątku, które nie są wykorzystywane wyłącznie na cele działalności gospodarczej.",

"5. W przypadkach, o których mowa w ust. 4 pkt 2 lit. a oraz ust. 4a pkt 1, ciężar dowodu, że składnik majątku jest wykorzystywany wyłącznie na cele działalności gospodarczej, spoczywa na podatniku.";

"3. Podatnik, z zastrzeżeniem art. 28t ust. 2, który osiągnął dochód z tytułu zysku netto i w okresie następującym po zakończeniu stosowania opodatkowania ryczałtem rozdysponuje tym dochodem w całości lub w części, jest obowiązany złożyć do urzędu skarbowego deklarację, o której mowa w ust. 1, i wpłacić ryczałt należny od wartości rozdysponowanego dochodu z tytułu zysku netto w terminie do końca trzeciego miesiąca roku podatkowego następującego po roku, w którym ta dyspozycja została dokonana.";

"1) ryczałtu od dochodu z tytułu podzielonego zysku i dochodu z tytułu zysku przeznaczonego na pokrycie strat - do końca trzeciego miesiąca roku podatkowego następującego po roku, w którym podjęto uchwałę o podziale lub pokryciu wyniku finansowego netto;

2) ryczałtu od rozdysponowanego dochodu z tytułu zysku netto - do końca trzeciego miesiąca roku podatkowego następującego po roku, w którym dokonano w całości lub w części wypłaty tego dochodu lub rozdysponowano nim w jakiejkolwiek innej formie;";

"Art. 38ec. 1. Zwalnia się podatników obowiązanych do zapłaty minimalnego podatku dochodowego z obowiązków określonych w art. 24ca za okres od dnia 1 stycznia 2022 r. do dnia 31 grudnia 2023 r.

2. W przypadku podatników, których rok podatkowy jest inny niż kalendarzowy i rozpoczął się przed dniem 1 stycznia 2024 r. a zakończy się po dniu 31 grudnia 2023 r., zwolnienie, o którym mowa w ust. 1, stosuje się do końca tego roku podatkowego.".

W ustawie z dnia 17 listopada 1964 r. - Kodeks postępowania cywilnego (Dz. U. z 2021 r. poz. 1805, z późn. zm.) w art. 9022 w § 21 zdanie drugie otrzymuje brzmienie:

"W takim przypadku dłużnik zajętej wierzytelności zawiadamia organy egzekucyjne o zbiegu egzekucji i o dacie dokonania uczestniczących w zbiegu zajęć, z jednoczesnym przekazaniem właściwemu organowi egzekucyjnemu środków pieniężnych.".

W ustawie z dnia 17 czerwca 1966 r. o postępowaniu egzekucyjnym w administracji (Dz. U. z 2022 r. poz. 479, 1301, 1692 i 1967) w art. 89a w § 2a zdanie drugie otrzymuje brzmienie:

"W takim przypadku dłużnik zajętej wierzytelności zawiadamia właściwe organy egzekucyjne o zbiegu egzekucji, wskazując datę doręczenia zawiadomień o zajęciach dokonanych przez te organy, z jednoczesnym przekazaniem środków pieniężnych na pokrycie egzekwowanej należności pieniężnej, odsetek z tytułu niezapłacenia jej w terminie, kosztów upomnienia i kosztów egzekucyjnych.".

W ustawie z dnia 28 lipca 1983 r. o podatku od spadków i darowizn (Dz. U. z 2021 r. poz. 1043 oraz z 2022 r. poz. 1846) w art. 18:

W ustawie z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2021 r. poz. 1128, z późn. zm.) wprowadza się następujące zmiany:

"48. Podatnik nie składa informacji, o której mowa w ust. 46 pkt 1, jeżeli w zeznaniu złożonym za rok podatkowy, w którym korzystał ze zwolnienia określonego w ust. 1 pkt 153, poinformował o liczbie dzieci i ich numerach PESEL, a w przypadku braku tych numerów - o imionach, nazwiskach oraz datach urodzenia dzieci.";

"Art. 23n. Przepisów niniejszego rozdziału nie stosuje się do transakcji kontrolowanych oraz transakcji, innych niż transakcje kontrolowane, w których cena lub sposób określenia ceny przedmiotu takiej transakcji wynika z przepisów ustaw lub wydanych na ich podstawie aktów normatywnych.";

"Art. 23u. Przepisy art. 23o i art. 23p stosuje się odpowiednio do transakcji, innej niż transakcja kontrolowana, z podmiotem mającym miejsce zamieszkania, siedzibę lub zarząd na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową lub zagranicznym zakładem położonym na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową, uwzględniając warunki, które ustaliłyby między sobą podmioty niepowiązane niemające miejsca zamieszkania, siedziby lub zarządu na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową.";

"2a. W przypadku transakcji kontrolowanych z podmiotem mającym miejsce zamieszkania, siedzibę lub zarząd na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową lub zagranicznym zakładem położonym na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową, próg dokumentacyjny wynosi:

1) 2 500 000 zł - w przypadku transakcji finansowej;

2) 500 000 zł - w przypadku transakcji innej niż transakcja finansowa.";

"1. Do sporządzenia lokalnej dokumentacji cen transferowych są obowiązani także podatnicy i spółki niebędące osobami prawnymi dokonujący transakcji, innej niż transakcja kontrolowana, z podmiotem mającym miejsce zamieszkania, siedzibę lub zarząd na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową lub zagranicznym zakładem położonym na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową, jeżeli wartość tej transakcji za rok podatkowy, a w przypadku spółek niebędących osobami prawnymi - za rok obrotowy, przekracza:

1) 2 500 000 zł - w przypadku transakcji finansowej,

2) 500 000 zł - w przypadku transakcji innej niż transakcja finansowa

- przy czym przepisy art. 23 w ust. 1 i 3-5, art. 23x, art. 23z pkt 3 i 5-7, art. 23zc ust. 1 oraz art. 23zd stosuje się odpowiednio.",

"Obowiązek, o którym mowa w ust. 1, ma zastosowanie również do podatników i spółek niebędących osobami prawnymi, o których mowa w art. 23za ust. 1, w zakresie transakcji wskazanych w tym przepisie.";

"Obowiązek, o którym mowa w ust. 1, ma zastosowanie również do podatników i spółek niebędących osobami prawnymi, o których mowa w art. 23za ust. 1, w zakresie transakcji wskazanych w tym przepisie.";

"3) jednostka zależna - oznacza podmiot, o którym mowa w art. 3 ust. 1 ustawy o podatku dochodowym od osób prawnych, albo zagraniczną jednostkę niespełniającą warunków określonych w ust. 3 pkt 3 lit. b i c, pkt 4 lit. b-d lub pkt 5 lit. b-d, w których podatnik posiada, bezpośrednio lub pośrednio, co najmniej 50% udziałów w kapitale, lub co najmniej 50% praw głosu w organach kontrolnych, stanowiących lub zarządzających, lub co najmniej 50% prawa do uczestnictwa w zysku;",

"3a. Przy wyliczaniu różnicy, o której mowa w ust. 3 pkt 3 lit. c, pkt 4 lit. b i pkt 5 lit. d, nie uwzględnia się zagranicznego zakładu zagranicznej jednostki kontrolowanej, który nie podlega opodatkowaniu lub jest zwolniony z podatku w państwie siedziby zagranicznej jednostki kontrolowanej.",

"3f. Wartość bilansową aktywów jednostki oraz odpisów amortyzacyjnych, o których mowa w ust. 3 pkt 5 lit. b, określa się na ostatni dzień roku podatkowego. Jeżeli przed końcem tego roku podatkowego jednostka zbyła aktywa odpowiadające co najmniej 25% wartości bilansowej wszystkich aktywów określonej na ostatni dzień poprzedniego roku podatkowego, wartość bilansową zbytych aktywów określa się na dzień poprzedzający dzień ich zbycia i uwzględnia się w wartości, o której mowa w ust. 3 pkt 5 lit. b, w proporcji, w jakiej pozostaje liczba dni, w których te zbyte aktywa były własnością jednostki w roku podatkowym, do całkowitej liczby dni w tym roku.",

"7c. Dla celów ustalenia dochodu, o którym mowa w ust. 7:

1) uwzględnia się również przychody i koszty przypisane zgodnie z art. 8;

2) nie stosuje się ulg i zwolnień wynikających z ustawy, z wyjątkiem określonych w niniejszym artykule.",

"Podatek obliczony zgodnie z ust. 1 przez podatnika z tytułu kontroli nad zagraniczną jednostką kontrolowaną pomniejsza się o podatek zapłacony przez jednostkę zależną na podstawie przepisów o kontrolowanych spółkach lub jednostkach zagranicznych, obowiązujących w państwie siedziby, zarządu, rejestracji lub położenia jednostki zależnej, w części, jaka odpowiada posiadanym prawom do uczestnictwa w zysku tej jednostki zależnej, jeżeli ta jednostka zależna:",

"15. Kwota podatku od przychodów z budynków nieodliczona na podstawie ust. 14 podlega zwrotowi na wniosek podatnika bez wydawania decyzji o zwrocie podatku, jeżeli wniosek nie budzi wątpliwości.",

"Art. 31d. 1. Jeżeli płatnik pobrał od podatnika zryczałtowany podatek dochodowy, o którym mowa w art. 30 ust. 1 pkt 2, 4-4b, 5a i 13-16, nienależnie lub w wysokości większej od należnej, może złożyć wniosek o stwierdzenie nadpłaty tego podatku.

2. W przypadku wniosku składanego przed złożeniem przez płatnika rocznej deklaracji o zryczałtowanym podatku dochodowym przepisu art. 75 § 3 Ordynacji podatkowej nie stosuje się.

3. Jeżeli prawidłowość wniosku nie budzi wątpliwości, organ podatkowy zwraca nadpłatę bez wydawania decyzji stwierdzającej nadpłatę w terminie 30 dni od dnia złożenia wniosku.

4. W przypadku, o którym mowa w ust. 2, płatnik uwzględnia w składanej deklaracji lub jej korekcie kwotę nadpłaty zwróconej bez wydawania decyzji.

5. Kwotę nadpłaty zwróconą przez organ podatkowy płatnik niezwłocznie przekazuje podatnikowi.

6. Do oprocentowania nadpłaty przepis ust. 5 oraz przepisy art. 78 § 3 pkt 3 lit. a i b Ordynacji podatkowej stosuje się odpowiednio. W przypadku, o którym mowa w ust. 3, oprocentowanie przysługuje, jeżeli nadpłata nie została zwrócona w terminie określonym w tym przepisie.";

"11. Płatnicy przy obliczaniu zaliczki nie stosują kosztów uzyskania przychodów określonych w art. 22 ust. 9 pkt 1-3, jeżeli podatnik złoży płatnikowi sporządzony na piśmie wniosek o rezygnację z ich stosowania.",

"17. Oświadczenie, o którym mowa w ust. 15, płatnik jest obowiązany złożyć do organu podatkowego wskazanego w art. 44f ust. 15, nie później niż ostatniego dnia drugiego miesiąca następującego po miesiącu, w którym doszło do przekroczenia kwoty określonej w ust. 12, przy czym wykonanie tego obowiązku po dokonaniu wypłaty (świadczenia) lub postawieniu do dyspozycji pieniędzy lub wartości pieniężnych nie zwalnia płatnika z obowiązku dochowania należytej staranności przed ich dokonaniem lub postawieniem do dyspozycji.",

"20. Jeżeli płatnik złożył oświadczenie, o którym mowa w ust. 15, a następnie dokonuje na rzecz podatnika, którego dotyczyło to oświadczenie, dalszych wypłat (świadczeń) z tytułów określonych w art. 29 ust. 1 pkt 1 lub art. 30a ust. 1 pkt 1-5a, lub stawia do dyspozycji tego podatnika kolejne pieniądze lub wartości pieniężne ze wskazanych tytułów, płatnik może nie stosować przepisu ust. 12 do ostatniego dnia roku podatkowego, w którym złożył to oświadczenie.",

"W przypadku, o którym mowa w ust. 20, płatnik, w terminie do ostatniego dnia miesiąca następującego po zakończeniu roku podatkowego, o którym mowa w tym przepisie, składa oświadczenie do organu podatkowego, o którym mowa w art. 44f ust. 15, że w momencie dokonania dalszych wypłat (świadczeń) lub postawienia do dyspozycji kolejnych pieniędzy lub świadczeń pieniężnych:",

"2. Akceptacja przez podatnika udostępnionego zeznania lub informacji przed upływem terminu określonego na ich złożenie bez wprowadzenia albo po wprowadzeniu w nich zmian oznacza złożenie odpowiednio zeznania lub informacji w dniu dokonania akceptacji.

2a. Akceptacja przez podatnika zmian wprowadzonych do złożonego zeznania lub informacji oznacza złożenie korekty odpowiednio zeznania lub informacji w dniu dokonania tej akceptacji.",

"6. Akceptacji i odrzucenia udostępnionego zeznania lub informacji oraz akceptacji zmian wprowadzonych do złożonego zeznania lub informacji podatnik dokonuje za pośrednictwem e-Urzędu Skarbowego. Jeżeli podatnik nie dokona akceptacji udostępnionego zeznania lub informacji przed upływem terminu określonego na ich złożenie albo je odrzuci przed tym terminem, składa zeznanie lub informację bez pośrednictwa e-Urzędu Skarbowego.".

W ustawie z dnia 29 sierpnia 1997 r. - Ordynacja podatkowa (Dz. U. z 2021 r. poz. 1540, z późn. zm.) wprowadza się następujące zmiany:

"§ 1c. Przepisu § 1 pkt 2 nie stosuje się do podmiotów, o których mowa w § 1, obowiązanych do sporządzenia informacji o cenach transferowych, na podstawie przepisów art. 23zf ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych oraz art. 11t ust. 1 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych, z wyłączeniem podmiotów obowiązanych do sporządzenia informacji o cenach transferowych, które realizują w danym roku podatkowym transakcje kontrolowane, o których mowa w art. 23 w ust. 2a ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych lub art. 11k ust. 2a ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych.";

"Art. 84a. § 1. Notariusze są obowiązani do przekazywania Szefowi Krajowej Administracji Skarbowej informacji o:

1) sporządzonym akcie notarialnym obejmującym:

a) czynności cywilnoprawne, o których mowa w ustawie z dnia 9 września 2000 r. o podatku od czynności cywilnoprawnych (Dz. U. z 2022 r. poz. 111, 655 i 2180),

b) czynności prawne, o których mowa w ustawie z dnia 28 lipca 1983 r. o podatku od spadków i darowizn (Dz. U. z 2021 r. poz. 1043 oraz z 2022 r. poz. 1846 i 2180),

c) oświadczenie, o którym mowa w art. 43 ust. 10 pkt 2 lit. b ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług,

d) inne zdarzenia mogące spowodować powstanie zobowiązania podatkowego niewymienione w lit. a-c;

2) zarejestrowanym akcie poświadczenia dziedziczenia;

3) zarejestrowanym europejskim poświadczeniu spadkowym.

§ 2. Informacje, o których mowa w § 1, są przekazywane:

1) według wzoru informacji udostępnionego na podstawie art. 78 ust. 2 ustawy z dnia 1 marca 2018 r. o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu (Dz. U. z 2022 r. poz. 593, 655, 835 i 2180), przy czym przepis art. 72 ust. 6 tej ustawy stosuje się odpowiednio;

2) za pomocą środków komunikacji elektronicznej przy wykorzystaniu systemu teleinformatycznego służącego przeciwdziałaniu praniu pieniędzy i finansowaniu terroryzmu, przy czym przepis art. 77 ustawy z dnia 1 marca 2018 r. o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu oraz przepisy wydane na podstawie art. 78 ust. 3 tej ustawy stosuje się odpowiednio;

3) w terminie 7 dni od dnia ich odpowiednio sporządzenia lub zarejestrowania, przy czym do biegu tego terminu nie wlicza się dni, w których wystąpiła awaria systemu teleinformatycznego służącego przeciwdziałaniu praniu pieniędzy i finansowaniu terroryzmu.

§ 3. W terminie określonym w § 2 pkt 3 notariusz umieszcza w Centralnym Repozytorium Elektronicznych Wypisów Aktów Notarialnych elektroniczny wypis odpowiednio aktu notarialnego, o którym mowa w § 1 pkt 1, zarejestrowanego aktu poświadczenia dziedziczenia i zarejestrowanego europejskiego poświadczenia spadkowego, w formacie umożliwiającym elektroniczne przeszukiwanie ich treści.

§ 4. Krajowa Rada Notarialna zapewnia niezwłoczne przekazywanie za pośrednictwem systemu teleinformatycznego Szefowi Krajowej Administracji Skarbowej elektronicznych wypisów aktów notarialnych, o których mowa w § 1 pkt 1, zarejestrowanych aktów poświadczenia dziedziczenia i zarejestrowanych europejskich poświadczeń spadkowych umieszczonych przez notariuszy w Centralnym Repozytorium Elektronicznych Wypisów Aktów Notarialnych na podstawie § 3.

§ 5. Za umieszczenie na podstawie § 3 elektronicznego wypisu aktu notarialnego w Centralnym Repozytorium Elektronicznych Wypisów Aktów Notarialnych notariusz pobiera od stron aktu notarialnego opłatę, którą przekazuje Krajowej Radzie Notarialnej.

§ 6. Minister właściwy do spraw finansów publicznych, po zasięgnięciu opinii Krajowej Rady Notarialnej, określi, w drodze rozporządzenia:

1) okres przechowywania w Centralnym Repozytorium Elektronicznych Wypisów Aktów Notarialnych aktów notarialnych, o których mowa w § 1 pkt 1, zarejestrowanych aktów poświadczenia dziedziczenia i zarejestrowanych europejskich poświadczeń spadkowych,

2) sposób uiszczania i wysokość opłaty za umieszczenie elektronicznego wypisu aktu notarialnego w Centralnym Repozytorium Elektronicznych Wypisów Aktów Notarialnych

- mając na względzie zapewnienie wykonywania obowiązków przez notariuszy i Krajową Radę Notarialną, jak również wysokość kosztów administracyjnych prowadzenia Centralnego Repozytorium Elektronicznych Wypisów Aktów Notarialnych oraz jego niedochodowy charakter i niezbędny rozwój.".

W ustawie z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. z 2021 r. poz. 1993, z późn. zm.) wprowadza się następujące zmiany:

"13a. Do wierzytelności i zobowiązań zwiększających lub zmniejszających przychody przepis ust. 3 stosuje się odpowiednio.",

W ustawie z dnia 9 września 2000 r. o podatku od czynności cywilnoprawnych (Dz. U. z 2022 r. poz. 111 i 655) w art. 10:

W ustawie z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2022 r. poz. 931, 974, 1137, 1301, 1488 i 1561) wprowadza się następujące zmiany:

"– jednak nie dłużej niż do końca 2022 r.",

"Art. 146ea. W roku 2023:

1) stawka podatku, o której mowa w art. 41 ust. 1 i 13, art. 109 ust. 2, art. 110 i art. 138i ust. 4, wynosi 23%;

2) stawka podatku, o której mowa w art. 41 ust. 2, art. 120 ust. 2 i 3 oraz tytule załącznika nr 3, wynosi 8%;

3) stawka zryczałtowanego zwrotu podatku, o której mowa w art. 115 ust. 2, wynosi 7%;

4) stawka ryczałtu, o której mowa w art. 114 ust. 1, wynosi 4%.

Art. 146eb. W przypadku świadczenia przez podatnika usług, w tym w zakresie handlu i gastronomii, w roku 2023 kwota podatku należnego, na potrzeby art. 85, jest obliczana jako iloczyn wartości dostawy i stawki:

1) 18,70% - dla towarów i usług objętych stawką podatku 23%;

2) 7,41% - dla towarów i usług objętych stawką podatku 8%.

Art. 146ec. W roku 2023, na potrzeby art. 86 ust. 2 pkt 7, kwotą podatku naliczonego jest kwota stanowiąca równowartość 23% kwoty należnej z tytułu dostawy nowego środka transportu, nie wyższa jednak niż kwota podatku zawartego w fakturze stwierdzającej nabycie tego środka lub dokumencie celnym, albo podatku zapłaconego przez podatnika od wewnątrzwspólnotowego nabycia tego środka.

Art. 146ed. Przepis art. 120 ust. 11 pkt 3 stosuje się odpowiednio do dostawy dzieł sztuki, które podlegały opodatkowaniu podatkiem według stawki 8%, stosowanej do tych towarów zgodnie z art. 146ea.

Art. 146ee. 1. Minister właściwy do spraw finansów publicznych, w drodze rozporządzenia, w roku 2023 może obniżać stawki podatku do wysokości 0%, 5% lub 8% dla dostaw niektórych towarów i świadczenia niektórych usług albo dla części tych dostaw lub części świadczenia usług oraz określać warunki stosowania obniżonych stawek.

2. Minister właściwy do spraw finansów publicznych przy wydawaniu rozporządzenia, o którym mowa w ust. 1, uwzględnia:

1) specyfikę obrotu niektórymi towarami i świadczenia niektórych usług;

2) przebieg realizacji budżetu państwa.

Art. 146ef. 1. W okresie od dnia 1 stycznia 2024 r. do końca roku, w którym suma wydatków wymienionych w art. 40 ust. 1 pkt 2 ustawy z dnia 11 marca 2022 r. o obronie Ojczyzny (Dz. U. poz. 655, 974 i 1725) określonych na ten rok w ustawie budżetowej, w brzmieniu obowiązującym na dzień 31 lipca tego roku, oraz planie finansowym Funduszu Wsparcia Sił Zbrojnych przedłożonym zgodnie z art. 42 ust. 4 ustawy z dnia 11 marca 2022 r. o obronie Ojczyzny albo projekcie tego planu przedstawionym do zatwierdzenia Ministrowi Obrony Narodowej zgodnie z art. 42 ust. 2 i 3 tej ustawy, jeżeli plan ten nie został przedłożony zgodnie z art. 42 ust. 4 tej ustawy, po wyłączeniu planowanych przepływów finansowych w ramach tej sumy wydatków, jest wyższa niż 3% wartości produktu krajowego brutto określonego zgodnie z art. 40 ust. 2 tej ustawy:

1) stawka podatku, o której mowa w art. 41 ust. 1 i 13, art. 109 ust. 2, art. 110 i art. 138i ust. 4, wynosi 23%;

2) stawka podatku, o której mowa w art. 41 ust. 2, art. 120 ust. 2 i 3 oraz tytule załącznika nr 3 do ustawy, wynosi 8%;

3) stawka zryczałtowanego zwrotu podatku, o której mowa w art. 115 ust. 2, wynosi 7%;

4) stawka ryczałtu, o której mowa w art. 114 ust. 1, wynosi 4%.

2. Minister właściwy do spraw finansów publicznych ogłosi, w drodze obwieszczenia, w Dzienniku Urzędowym Rzeczypospolitej Polskiej "Monitor Polski", koniec okresu obowiązywania stawek podatku, o których mowa w ust. 1, w terminie do dnia 31 października roku, dla którego zostały spełnione warunki określone w ust. 1.

Art. 146eg. W przypadku świadczenia przez podatnika usług, w tym w zakresie handlu i gastronomii, w okresie, o którym mowa w art. 146ef, kwota podatku należnego, na potrzeby art. 85, jest obliczana jako iloczyn wartości dostawy i stawki:

1) 18,70% - dla towarów i usług objętych stawką podatku 23%;

2) 7,41% - dla towarów i usług objętych stawką podatku 8%.

Art. 146eh. W okresie, o którym mowa w art. 146ef, na potrzeby art. 86 ust. 2 pkt 7, kwotą podatku naliczonego jest kwota stanowiąca równowartość 23% kwoty należnej z tytułu dostawy nowego środka transportu, nie wyższa jednak niż kwota podatku zawartego w fakturze stwierdzającej nabycie tego środka lub dokumencie celnym, albo podatku zapłaconego przez podatnika od wewnątrzwspólnotowego nabycia tego środka.

Art. 146ei. Przepis art. 120 ust. 11 pkt 3 stosuje się odpowiednio do dostawy dzieł sztuki, które podlegały opodatkowaniu podatkiem według stawki 8%, stosowanej do tych towarów zgodnie z art. 146ef.

Art. 146ej. 1. Minister właściwy do spraw finansów publicznych, w drodze rozporządzenia, w okresie, o którym mowa w art. 146ef, może obniżać stawki podatku do wysokości 0%, 5% lub 8% dla dostaw niektórych towarów i świadczenia niektórych usług albo dla części tych dostaw lub części świadczenia usług oraz określać warunki stosowania obniżonych stawek.

2. Minister właściwy do spraw finansów publicznych przy wydawaniu rozporządzenia, o którym mowa w ust. 1, uwzględnia:

1) specyfikę obrotu niektórymi towarami i świadczenia niektórych usług;

2) przebieg realizacji budżetu państwa.".

W ustawie z dnia 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (Dz. U. z 2021 r. poz. 1285, z późn. zm.) w art. 81 ust. 2zc otrzymuje brzmienie:

"2zc. W przypadku gdy ubezpieczony, o którym mowa w ust. 2c, 2f i 2h, nie przekaże informacji o miesięcznym dochodzie lub przychodzie z działalności gospodarczej, Zakład Ubezpieczeń Społecznych ustala z urzędu za ten miesiąc podstawę wymiaru składki na ubezpieczenie zdrowotne w kwocie:

1) minimalnego wynagrodzenia obowiązującego pierwszego dnia roku składkowego - dla ubezpieczonego, o którym mowa w ust. 2c;

2) 60% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzed niego, włącznie z wypłatami z zysku, ogłaszanego przez Prezesa Głównego Urzędu Statystycznego w Dzienniku Urzędowym Rzeczypospolitej Polskiej "Monitor Polski" - dla ubezpieczonego, o którym mowa w ust. 2f i 2h.

Tak ustalona kwota składki może ulec zmianie w wyniku kontroli lub w przypadku przekazania danych odpowiednio przez Szefa Krajowej Administracji Skarbowej lub właściwego naczelnika urzędu skarbowego. Przepis ust. 2zb stosuje się odpowiednio.".

W ustawie z dnia 6 grudnia 2008 r. o podatku akcyzowym (Dz. U. z 2022 r. poz. 143, 1137, 1488 i 1967) użyte w art. 163d w ust. 1, w art. 164a w ust. 2 we wprowadzeniu do wyliczenia i w ust. 3 oraz w art. 164b we wprowadzeniu do wyliczenia wyrazy "31 października 2022 r." zastępuje się wyrazami "31 grudnia 2022 r.".

W ustawie z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej (Dz. U. z 2022 r. poz. 761, 1137 i 1488) w art. 11b we wprowadzeniu do wyliczenia wyrazy "31 października 2022 r." zastępuje się wyrazami "31 grudnia 2022 r.".

W ustawie z dnia 1 marca 2018 r. o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu (Dz. U. z 2022 r. poz. 593, 655 i 835) w art. 72 w ust. 6 po pkt 7 dodaje się pkt 7a w brzmieniu:

"7a) przedmiot transakcji, a jeżeli przedmiotem transakcji jest nieruchomość, także adres lub miejsce jej położenia - w przypadku informacji przekazywanych przez instytucje obowiązane, o których mowa w art. 2 ust. 1 pkt 13;".

W ustawie z dnia 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (Dz. U. poz. 2105, z późn. zm.) wprowadza się następujące zmiany:

"3. W przypadku, o którym mowa w ust. 2 pkt 1, jeżeli odpowiednio rok podatkowy albo rok obrotowy, za który mają być przesłane księgi określone w art. 9 ust. 1c i 1e ustawy zmienianej w art. 2, zakończy się przed dniem 31 grudnia 2025 r., księgi te są przesyłane w terminie do końca marca 2026 r.";

"Art. 69b. Przepisy art. 7 ust. 6a i art. 7a ust. 4 ustawy zmienianej w art. 2 mają zastosowanie również do strat powstałych przed rokiem podatkowym rozpoczętym po dniu 31 grudnia 2021 r.";

"Art. 77b. Przepisy art. 109 ust. 11g-11j ustawy zmienianej w art. 14, przepis art. 35 ust. 3 pkt 1 lit. e ustawy zmienianej w art. 20, w brzmieniu nadanym niniejszą ustawą, oraz przepisy wydane na podstawie art. 109 ust. 11k ustawy zmienianej w art. 14 stosuje się od dnia 1 lipca 2023 r.";

W ustawie z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw (Dz. U. poz. 1265) wprowadza się następujące zmiany:

"Art. 18a. Przepisy:

1) art. 45a pkt 3 oraz art. 45c ustawy zmienianej w art. 1, w brzmieniu nadanym niniejszą ustawą,

2) art. 77c § 1 ustawy zmienianej w art. 3, w brzmieniu nadanym niniejszą ustawą,

3) art. 21b ustawy zmienianej w art. 5, w brzmieniu nadanym niniejszą ustawą,

4) art. 22 ust. 7 pkt 1 i 2 i ust. 8 i 9, art. 23 ust. 6d pkt 5 lit. a i b i ust. 6e pkt 5 lit. a i b, art. 27 ust. 1-2a i 2c-4, art. 27a ust. 1 i 8-10, art. 27aa ust. 1-3, art. 27ab ust. 4 pkt 1-3, art. 27c ust. 1, ust. 2 pkt 1 i 2 i ust. 3, art. 50c oraz art. 50d ustawy zmienianej w art. 7, w brzmieniu nadanym niniejszą ustawą

- stosuje się do podatku dochodowego od osób fizycznych obliczonego po raz pierwszy za rok podatkowy rozpoczynający się po dniu 31 grudnia 2021 r.".

W ustawie z dnia 7 lipca 2022 r. o finansowaniu społecznościowym dla przedsięwzięć gospodarczych i pomocy kredytobiorcom (Dz. U. poz. 1488) uchyla się art. 79.

Przepisy art. 17 ust. 1 pkt 50c i art. 26 ust. 1aa pkt 2 ustawy zmienianej w art. 1 oraz art. 21 ust. 1 pkt 130c i art. 41 ust. 24 pkt 2 ustawy zmienianej w art. 5 stosuje się również do wypłat (świadczeń), pieniędzy, wartości pieniężnych oraz należności odpowiednio dokonywanych, stawianych do dyspozycji lub wypłacanych po dniu 31 grudnia 2022 r. z tytułu obligacji wyemitowanych przez Skarb Państwa w emisji danej serii przed dniem 1 stycznia 2019 r.

- stosuje się do tych transakcji rozpoczętych i niezakończonych przed dniem 1 stycznia 2021 r., w zakresie tej części tych transakcji, które są realizowane w roku podatkowym rozpoczynającym się po dniu 31 grudnia 2020 r., lub rozpoczętych po dniu 31 grudnia 2020 r.

- stosuje się do tych transakcji rozpoczętych i niezakończonych przed dniem 1 stycznia 2023 r., w zakresie tej części tych transakcji, które są realizowane w roku podatkowym rozpoczynającym się po dniu 31 grudnia 2022 r., lub rozpoczętych po dniu 31 grudnia 2022 r.

Przepis art. 81 ust. 2zc ustawy zmienianej w art. 10, w brzmieniu nadanym niniejszą ustawą, stosuje się również do składki na ubezpieczenie zdrowotne należnej za miesiąc, za który Zakład Ubezpieczeń Społecznych nie ustalił z urzędu przed dniem wejścia w życie niniejszej ustawy podstawy wymiaru na podstawie art. 81 ust. 2zc ustawy zmienianej w art. 10, w brzmieniu dotychczasowym.

Ustawa wchodzi w życie z dniem 1 stycznia 2023 r., z wyjątkiem:

W ciągu pierwszych 5 miesięcy obowiązywania mechanizmu konsultacji społecznych projektów ustaw udział w nich wzięły 24 323 osoby. Najpopularniejszym projektem w konsultacjach była nowelizacja ustawy o broni i amunicji. W jego konsultacjach głos zabrało 8298 osób. Podczas pierwszych 14 miesięcy X kadencji Sejmu RP (2023–2024) jedynie 17 proc. uchwalonych ustaw zainicjowali posłowie. Aż 4 uchwalone ustawy miały źródła w projektach obywatelskich w ciągu 14 miesięcy Sejmu X kadencji – to najważniejsze skutki reformy Regulaminu Sejmu z 26 lipca 2024 r.

Grażyna J. Leśniak 24.04.2025Senat bez poprawek przyjął w środę ustawę, która obniża składkę zdrowotną dla przedsiębiorców. Zmiana, która wejdzie w życie 1 stycznia 2026 roku, ma kosztować budżet państwa 4,6 mld zł. Według szacunków Ministerstwo Finansów na reformie ma skorzystać około 2,5 mln przedsiębiorców. Teraz ustawa trafi do prezydenta Andrzaja Dudy.

Grażyna J. Leśniak 23.04.2025Rada Ministrów przyjęła we wtorek, 22 kwietnia, projekt ustawy o zmianie ustawy – Prawo geologiczne i górnicze, przedłożony przez minister przemysłu. Chodzi o wyznaczenie podmiotu, który będzie odpowiedzialny za monitorowanie i egzekwowanie przepisów w tej sprawie. Nowe regulacje dotyczą m.in. dokładności pomiarów, monitorowania oraz raportowania emisji metanu.

Krzysztof Koślicki 22.04.2025Na wtorkowym posiedzeniu rząd przyjął przepisy zmieniające rozporządzenie w sprawie zakazu stosowania materiału siewnego odmian kukurydzy MON 810, przedłożone przez ministra rolnictwa i rozwoju wsi. Celem nowelizacji jest aktualizacja listy odmian genetycznie zmodyfikowanej kukurydzy, tak aby zakazać stosowania w Polsce upraw, które znajdują się w swobodnym obrocie na terytorium 10 państw Unii Europejskiej.

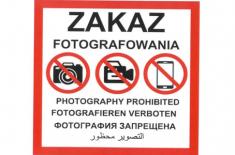

Krzysztof Koślicki 22.04.2025Od 18 kwietnia policja oraz żandarmeria wojskowa będą mogły karać tych, którzy bez zezwolenia m.in. fotografują i filmują szczególnie ważne dla bezpieczeństwa lub obronności państwa obiekty resortu obrony narodowej, obiekty infrastruktury krytycznej oraz ruchomości. Obiekty te zostaną specjalnie oznaczone.

Robert Horbaczewski 17.04.2025Kompleksową modernizację instytucji polskiego rynku pracy poprzez udoskonalenie funkcjonowania publicznych służb zatrudnienia oraz form aktywizacji zawodowej i podnoszenia umiejętności kadr gospodarki przewiduje podpisana w czwartek przez prezydenta Andrzeja Dudę ustawa z dnia 20 marca 2025 r. o rynku pracy i służbach zatrudnienia. Ustawa, co do zasady, wejdzie w życie pierwszego dnia miesiąca następującego po upływie 14 dni od dnia ogłoszenia.

Grażyna J. Leśniak 11.04.2025| Identyfikator: | Dz.U.2022.2180 |

| Rodzaj: | Ustawa |

| Tytuł: | Zmiana ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw. |

| Data aktu: | 07/10/2022 |

| Data ogłoszenia: | 25/10/2022 |

| Data wejścia w życie: | 01/03/2023, 01/01/2023, 26/10/2022, 01/01/2024, 01/07/2022, 15/12/2022, 01/01/2021, 30/10/2022, 31/10/2022, 01/07/2023 |