Zmiany niektórych ustaw

W ustawie z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 1993 r. Nr 90, poz. 416) wprowadza się następujące zmiany:

"4. Od osób samotnie wychowujących przez cały rok podatkowy małoletnie dzieci albo, bez względu na wiek, dzieci, na które zgodnie z odrębnymi przepisami osoby te pobierały zasiłek pielęgnacyjny, podatek może być ustalony, na wniosek wyrażony w rocznym zeznaniu podatkowym, w podwójnej wysokości podatku obliczonego od połowy dochodów.",

"1. Opodatkowaniu podatkiem dochodowym podlegają wszelkiego rodzaju dochody, z wyjątkiem dochodów wymienionych w art. 21 i zwolnionych od podatku na podstawie odrębnych przepisów. Jeżeli podatnik uzyskuje dochody z więcej niż jednego źródła, przedmiotem opodatkowania w danym roku podatkowym jest, z zastrzeżeniem art. 24 ust. 3 i art. 28-30, suma dochodów ze wszystkich źródeł przychodów.",

"3. Stratę ze źródła przychodów poniesioną w roku podatkowym, z wyjątkiem straty ze sprzedaży rzeczy i praw majątkowych, o której mowa w art. 10 ust. 1 pkt 8, oraz strat ze źródeł przychodów, z których dochody są wolne od podatku dochodowego, pokrywa się w równych częściach z dochodu uzyskanego z tego źródła w najbliższych, kolejno po sobie następujących trzech latach podatkowych; w przypadku gdy podatnik w tych latach opodatkowany jest w sposób określony w art. 30 ust. 1 pkt 6, odpowiednią część straty odlicza się od przychodu z tego samego źródła.";

"4) w pozostałych przypadkach - według cen rynkowych stosowanych w danej miejscowości w dacie otrzymania świadczenia.";

"1) przychody ze sprzedaży całości lub części składników majątku związanego z wykonywaną działalnością, nie będących nieruchomościami lub prawami, o których mowa w art. 10 ust. 1 pkt 8,

2) otrzymane dotacje przedmiotowe, subwencje, dopłaty i inne nieodpłatne świadczenia, z wyjątkiem gdy stanowią one zwrot wydatków poniesionych przez podatnika na zakup albo wytworzenie we własnym zakresie środków trwałych lub wartości niematerialnych i prawnych, od których zgodnie z odrębnymi przepisami dokonuje się odpisów amortyzacyjnych,"

"3) zwróconych lub umorzonych podatków i opłat oraz zwróconych innych wydatków nie stanowiących kosztów uzyskania przychodów,

4) odsetek otrzymanych w związku ze zwrotem nadpłaconych zobowiązań podatkowych i innych należności budżetowych, a także oprocentowania zwrotu różnicy podatku od towarów i usług, w rozumieniu odrębnych przepisów,";

"5) odsetki z obligacji Skarbu Państwa oraz od wkładów oszczędnościowych i środków na rachunkach bankowych, z wyjątkiem rachunków bankowych utrzymywanych w związku z prowadzoną pozarolniczą działalnością gospodarczą lub bezpośrednio w związku z wykonywaniem wolnego zawodu,"

"24) przyznana, na podstawie odrębnych przepisów, pomoc pieniężna dla rodzin zastępczych oraz jednorazowa pomoc pieniężna na zagospodarowanie, udzielona usamodzielniającym się wychowankom rodzin zastępczych i wychowankom publicznych lub niepublicznych placówek opiekuńczo-wychowawczych,"

"d) w całości - jeżeli ich nabycie nastąpiło w drodze spadku lub darowizny,";

"7) odpisów i wpłat na różnego rodzaju fundusze tworzone przez podatnika; kosztem uzyskania są jednak podstawowe odpisy i wpłaty na te fundusze, jeżeli obowiązek lub możliwość ich tworzenia w ciężar kosztów określają odrębne ustawy,"

"39) wydatków na remont, modernizację lub przebudowę środka trwałego, jeżeli ich kwota w roku podatkowym przekracza połowę wartości tego środka, stanowiącej podstawę dokonywania odpisów amortyzacyjnych,"

"43) podatku od towarów i usług, z tym że jest kosztem uzyskania przychodów:

a) podatek naliczony:

- jeżeli podatnik zwolniony jest od podatku od towarów i usług lub nabył towary i usługi w celu wytworzenia albo odprzedaży towarów lub świadczenia usług zwolnionych od podatku od towarów i usług,

- w tej części, w której zgodnie z przepisami o podatku od towarów i usług oraz o podatku akcyzowym podatnikowi nie przysługuje obniżenie kwoty lub zwrot różnicy podatku od towarów i usług - jeżeli naliczony podatek od towarów i usług nie powiększa wartości środka trwałego,

b) podatek należny w przypadku:

- importu usług, z wyłączeniem usług transportowych,

- przekazania przez podatnika towarów i świadczenia usług na potrzeby reprezentacji i reklamy,"

"46) poniesionych wydatków zaliczonych do kosztów uzyskania przychodów, z zastrzeżeniem pkt 36, z tytułu używania nie wprowadzonego do ewidencji środków trwałych samochodu osobowego, w tym także stanowiącego własność osoby prowadzącej działalność gospodarczą, dla potrzeb działalności gospodarczej podatnika - w części przekraczającej kwotę wynikającą z pomnożenia liczby kilometrów faktycznego przebiegu pojazdu oraz stawki za jeden kilometr przebiegu, określonej w odrębnych przepisach obowiązujących w przedsiębiorstwach państwowych; w celu ustalenia faktycznego przebiegu samochodu podatnik jest obowiązany do prowadzenia ewidencji przebiegu pojazdu, według określonego wzoru,";

"Za datę likwidacji działalności gospodarczej uważa się datę określoną w zawiadomieniu, o którym mowa w zdaniu poprzednim. Nie stanowi likwidacji całkowita lub częściowa zmiana branży albo zmiana formy prawnej, w jakiej prowadzona jest działalność, lub zmiana umowy spółki nie mającej osobowości prawnej.";

"3. W przypadku gdy między podatnikami (kontrahentami) istnieje związek, o którym mowa w ust. 4, i związek ten ma wpływ na ustalenie, za wykonane świadczenia, cen niższych lub wyższych niż ceny rynkowe stosowane w danej miejscowości w dacie wykonania świadczenia, organ podatkowy może określić wysokość cen na podstawie przeciętnych cen stosowanych w danej miejscowości w dniu wykonania świadczenia.

4. Związek, o którym mowa w ust. 3, istnieje, gdy między podatnikami (kontrahentami) lub osobami pełniącymi u nich funkcje zarządzające, nadzorcze albo kontrolne zachodzą powiązania o charakterze rodzinnym, kapitałowym, majątkowym lub wynikające ze stosunku pracy. Związek ten istnieje także, gdy którakolwiek z wymienionych osób łączy funkcje zarządzające, nadzorcze lub kontrolne u kontrahentów.

5. Przez pojęcie powiązań rodzinnych, o których mowa w ust. 4, rozumie się małżeństwo oraz pokrewieństwo lub powinowactwo do drugiego stopnia.";

"Podstawę obliczenia podatku, z zastrzeżeniem art. 24 ust. 3 i art. 28-30, stanowi dochód ustalony zgodnie z art. 9, art. 24 ust. 1 i 2 oraz ust. 4-7 lub art. 25 po odliczeniu kwot:",

"3a) dokonanych w roku podatkowym zwrotów nienależnie pobranych emerytur i rent oraz zasiłków z ubezpieczenia społecznego, w kwotach uwzględniających podatek dochodowy, jeżeli nie zostały one potrącone przez organ rentowy,"

"7a) wydatków ponoszonych przez podatnika na odpłatne kształcenie dzieci własnych i przysposobionych w podstawowych, zawodowych i średnich szkołach niepublicznych o uprawnieniach szkół publicznych, do wysokości 1/5 przeciętnego wynagrodzenia w gospodarce narodowej w rozumieniu art. 27 ust. 3 ustawy, na każde dziecko,"

"4. Kwota odliczeń z tytułu wydatków faktycznie poniesionych na cele określone w ust. 1 pkt 5 lit. g) nie może w każdym roku podatkowym przekroczyć 15% kwoty stanowiącej górną granicę pierwszego przedziału obowiązującej w tym roku skali podatkowej. Odliczenie może być dokonane, jeżeli suma tych wydatków wynosi co najmniej 2% kwoty stanowiącej górną granicę pierwszego przedziału obowiązującej w tym roku skali podatkowej.",

"6. Wysokość wydatków na cele określone w ust. 1 ustala się na podstawie dokumentów stwierdzających ich poniesienie, z tym że odliczenie wydatków na cele wymienione w ust. 1 pkt 5 lit. b) oraz lit. d)-g) i w pkt 6 może być dokonane, jeżeli wydatki te zostały udokumentowane fakturą (rachunkiem) wystawioną wyłącznie przez podatnika podatku od towarów i usług, nie korzystającego ze zwolnienia od tego podatku.",

"7. Odliczeniu podlegają wydatki na cele określone w ust. 1:

1) pkt 5 i 6, jeżeli dotyczą budynków mieszkalnych położonych w kraju i nie zostały zaliczone do kosztów uzyskania przychodów lub nie zostały zwrócone podatnikowi w jakiejkolwiek formie,

2) pkt 7a w czasie cyklu kształcenia określonego w przepisach o ramowych planach nauczania dla danego typu szkoły, jeżeli ich suma w roku podatkowym na każde dziecko nie przekracza 20% kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej obowiązującej w tym roku.",

"Jeżeli małżonkowie przed zawarciem związku małżeńskiego ponosili w okresie obowiązywania ustawy wydatki na cele określone w ust. 1 pkt 5 lit. a)-f) i pkt 7a lub pkt 6 i odliczali je od dochodu, o kwotę tych wydatków zmniejsza się wysokość wydatków, o których mowa w zdaniu poprzedzającym. Jeżeli małżonkowie ponosili wydatki na cele określone w ust. 1 pkt 5 lit. a)-f) lub pkt 6 w czasie trwania związku małżeńskiego i wydatki te były odliczone od ich dochodów, a następnie ustał związek małżeński, przysługująca każdemu .z nich kwota. wydatków podlega zmniejszeniu o wydatki poniesione w czasie trwania związku małżeńskiego w wysokości po 50% tych wydatków, jeżeli byli opodatkowani łącznie, a jeżeli byli opodatkowani odrębnie - w wysokości odliczonej od dochodu każdego z małżonków.",

"10. Jeżeli podatnik skorzystał z odliczenia od dochodu wydatków poniesionych na cele określone w ust. 1 pkt 5 lit. b)-f), a następnie wycofał ze spółdzielni wniesiony wkład albo w całości zmienił przeznaczenie lokalu lub budynku z mieszkalnego na użytkowy, do dochodów uzyskanych w roku podatkowym, w którym nastąpiło wycofanie wkładu lub zmiana przeznaczenia lokalu lub budynku, dolicza się kwoty uprzednio odliczone z tego tytułu.",

"10a. Odliczeń wymienionych w ust. 1, z zastrzeżeniem art. 30 ust. 4, nie dokonuje się od dochodów (przychodów) opodatkowanych w sposób zryczałtowany.",

"13. Rada Ministrów, w drodze rozporządzenia, wprowadzi odliczenia wydatków inwestycyjnych od dochodu przed opodatkowaniem oraz obniżki podatku dochodowego i określi zasady oraz warunki tych odliczeń i obniżek.";

"Art. 30. 1. Dochodów (przychodów) uzyskanych na terytorium Rzeczypospolitej Polskiej z następujących źródeł przychodów nie łączy się z dochodami (przychodami) z innych źródeł i pobiera się od nich podatek w formie ryczałtu:

1) z odsetek od pożyczek, z wyjątkiem gdy udzielanie pożyczek jest przedmiotem działalności gospodarczej, z dyskonta lub oprocentowania papierów wartościowych, a także z dywidend i innych przychodów z tytułu udziału w zyskach osób prawnych - w wysokości 20% uzyskanego przychodu, chyba że w przypadku opodatkowania dochodów uzyskanych przez osoby, o których mowa w art. 4, umowa w sprawie zapobieżenia podwójnemu opodatkowaniu zawarta z krajem będącym miejscem zamieszkania podatnika stanowi inaczej,

2) z tytułu wygranych w konkursach i grach, innych niż określone w art. 21 ust. 1 pkt 6, lub nagród związanych ze sprzedażą premiową - w wysokości 10% wygranej lub-nagrody,

3) od przychodów określonych w art. 13 pkt 2 i 5-8, jeżeli należna, zgodnie z zawartą umową, kwota wypłacona osobie nie będącej pracownikiem płatnika nie przekracza 300.000 zł - w wysokości 20% przychodu,

4) z wypłacanych emerytom lub rencistom świadczeń pieniężnych z tytułu łączącego ich uprzednio z zakładem pracy. stosunku służbowego, stosunku pracy, pracy nakładczej lub spółdzielczego stosunku pracy, a także zapomóg innych niż wymienione w art. 21 ust. 1 pkt 26 - w wysokości 20% przychodu,

5) z wynagrodzeń za udzielanie pomocy Policji, organom kontroli skarbowej, Straży Granicznej, Wojskowym Służbom Informacyjnym i Żandarmerii Wojskowej lub Urzędowi Ochrony Państwa, wypłacanych z funduszu operacyjnego - w wysokości 20% wynagrodzenia,

6) od przychodów określonych w art. 13 pkt 1 i art. 14, uzyskanych w roku podatkowym - w wysokości 9% przychodu w przypadkach:

a) rozpoczęcia w roku podatkowym tej działalności samodzielnie lub w formie spółki cywilnej osób fizycznych,

b) gdy w roku poprzedzającym rok podatkowy kwota przychodów uzyskanych przez osobę prowadzącą działalność samodzielnie lub suma przychodów wspólników spółki cywilnej, której wspólnikami są wyłącznie osoby fizyczne, nie przekroczyła 1.200.000.000 zł,

7) od dochodów z nie ujawnionych źródeł przychodów - w wysokości 75% dochodu,

8) od przychodów, które na podstawie odrębnych przepisów podlegają opodatkowaniu w formie ryczałtu - w wysokości określonej w tych przepisach.

2. W przypadku, o którym mowa w ust. 1 pkt 6, do opodatkowania przychodów wspólników spółki cywilnej osób fizycznych stosuje się odpowiednio art. 8.

3. Zryczałtowany podatek, o którym mowa w ust. 1 pkt 1-6 i 8, pobiera się bez pomniejszania przychodu o koszty uzyskania.

4. Podatnicy opodatkowani w sposób określony w ust. 1 pkt 6 mają prawo odliczyć od przychodów wydatki określone w art. 26 ust. 1. Przepisy art. 26 ust. 2-10 stosuje się odpowiednio.

5. Poczynając od roku podatkowego 1995 ulegają corocznie podwyższeniu kwoty określone:

1) w ust. 1 pkt 3 - w stopniu odpowiadającym wskaźnikowi wzrostu kwoty stanowiącej górną granicę pierwszego przedziału skali, o której mowa w art. 27 ust. 1,

2) w ust. 1 pkt 6 - w stopniu odpowiadającym wskaźnikowi wzrostu cen konsumpcyjnych towarów i usług w okresie pierwszych trzech kwartałów roku poprzedzającego rok podatkowy w stosunku do tego samego okresu roku ubiegłego.

Przepis art. 27 ust. 4 stosuje się odpowiednio.

6. Minister Finansów, w drodze rozporządzenia, może obniżyć stawkę podatku oraz określić zakres podmiotowy, warunki, zasady i tryb poboru podatku od przychodów, o których mowa w ust. 1 pkt 6.

7. W razie nieprowadzenia lub nierzetelnego prowadzenia ewidencji przychodów przez podatnika objętego zryczałtowanym podatkiem dochodowym, o którym mowa w ust. 1 pkt 6, organ podatkowy określi wartość nie zaewidencjonowanego przychodu w drodze oszacowania i ustali od tej kwoty podatek w wysokości 20%.";

"1a. Jeżeli podatnik złoży płatnikowi oświadczenie, że za dany rok zamierza opodatkować dochody łącznie z małżonkiem bądź na zasadach określonych w art. 6 ust. 4, a za rok podatkowy przewidywane, określone w oświadczeniu:

1) dochody podatnika nie przekroczą górnej granicy pierwszego przedziału skali, a odpowiednio małżonek lub dziecko nie uzyskują żadnych dochodów - zaliczki za wszystkie miesiące roku podatkowego wynoszą 20% dochodu uzyskanego w danym miesiącu i są dodatkowo pomniejszane za każdy miesiąc o kwotę stanowiącą 1/12 kwoty zmniejszającej podatek, określone w pierwszym przedziale obowiązującej skali podatkowej,

2) dochody podatnika przekroczą górną granicę pierwszego lub drugiego przedziału skali a odpowiednio małżonek lub dziecko nie uzyskują żadnych dochodów - zaliczki za miesiące od początku roku włącznie do miesiąca, w którym dochód podatnika przekroczył górną granicę drugiego przedziału skali, wynoszą 20%, a za miesiące następujące po tym miesiącu - 30% dochodu uzyskanego w danym miesiącu.

1b. W razie faktycznej zmiany stanu upoważniającego do obniżki zaliczek lub utraty możliwości do opodatkowania dochodów zgodnie z art. 6, podatnik jest zobowiązany poinformować o tym płatnika; w tym przypadku od miesiąca następującego po miesiącu, w którym podatnik przestał spełniać warunki do obniżki zaliczek, zaliczki są pobierane według zasad określonych w ust. 1.",

"3. Dla obliczenia zaliczek od wypłat z tytułu dniówek obrachunkowych do opodatkowania przyjmuje się ich część ustaloną w takim stosunku procentowym, w jakim pozostawał w roku poprzedzającym rok podatkowy udział dochodu zwolnionego od podatku dochodowego od osób prawnych, na podstawie art. 17 ust. 1 pkt 15 ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 1993 r. Nr 106, poz. 482), w ogólnej kwocie wypłat z tytułu-dniówek obrachunkowych. Jeżeli w roku poprzedzającym rok podatkowy nie wystąpił dochód określony w zdaniu poprzednim, płatnicy, o których mowa w ust. 1, nie potrącają w roku podatkowym zaliczek na podatek dochodowy.",

"4. Po zakończeniu roku podatkowego płatnicy, o których mowa w ust. 1, ustalają za ten rok udział dochodu zwolnionego od podatku dochodowego od osób prawnych w ogólnej kwocie wypłat z tytułu dniówek obrachunkowych i rozliczają podatek zgodnie z art. 37-40.";

"7. Organy rentowe są obowiązane w terminie do końca lutego, po upływie roku podatkowego, dokonać rocznego obliczenia podatku należnego od podatników uzyskujących dochód z emerytur i rent, pomniejszając - na ich wniosek - ten dochód o wydatki określone w art. 26 ust. 1 pkt 4 i 7, z wyjątkiem:

1) podatników, w stosunku do których ustał obowiązek poboru zaliczek,

2) podatników, którym zaliczki były ustalane w sposób określony w art. 32 ust. 1-1b, chyba że podatnik przed końcem roku podatkowego złoży oświadczenie o rezygnacji z zamiaru opodatkowania w sposób określony w art. 6.

Organy rentowe sporządzają według ustalonego wzoru obliczenie roczne w trzech egzemplarzach i jeden egzemplarz przesyłają podatnikowi do dnia 15 marca, a drugi w tym samym terminie urzędowi skarbowemu właściwemu według miejsca zamieszkania podatnika.

8. Organy rentowe nie dokonują rocznego obliczenia podatku dla podatników uzyskujących dochód z zasiłków wypłacanych bezpośrednio przez te organy, natomiast sporządzają informację, o której mowa w art. 39, według zasad określonych w ust. 7.

9. Jeżeli podatnik poza dochodami uzyskanymi od organu rentowego:

1) nie uzyskał w roku podatkowym innych dochodów, z wyjątkiem określonych w art. 28 i 30,

2) nie ponosił wydatków podlegających odliczeniu od dochodu, z wyjątkiem wydatków określonych w art. 26 ust. 1 pkt 3a, 4 i 7,

3) nie korzysta z możliwości łącznego opodatkowania jego dochodów z dochodami małżonka bądź nie korzysta z możliwości opodatkowania, o którym mowa w art. 6 ust. 4,

4) nie uzyskał dochodów powodujących obliczenie należnego podatku w sposób określony w art. 27 ust. 5,

podatek wynikający z rozliczenia rocznego jest podatkiem należnym od podatnika za dany rok, chyba że urząd skarbowy wyda decyzję ustalającą wysokość zobowiązania podatkowego w innej wysokości.

10. Jeżeli podatnik dokonał zwrotu nienależnie pobranych emerytur i rent lub zasiłków z ubezpieczenia społecznego, otrzymanych bezpośrednio z tego organu, a obowiązek poboru zaliczek przez ten organ trwa - organ rentowy odejmuje od dochodu kwoty zwrotów dokonanych w roku podatkowym przy ustalaniu wysokości zaliczek oraz w rocznym obliczeniu dochodu, zamieszczając na tym rozliczeniu odpowiednie informacje.";

"3. Zaliczki, o których mowa w ust. 1, za miesiące od stycznia do grudnia ustala się w sposób określony w art. 32 ust. 1-1b, z tym że w przypadku poboru przez banki zaliczek od emerytur i rent z zagranicy stosuje się postanowienia umowy w sprawie zapobieżenia podwójnemu opodatkowaniu, zawartej z krajem, z którego pochodzą te emerytury lub renty.",

"1a Przy dokonywaniu rocznego obliczenia podatku, o którym mowa w ust. 1, płatnik na wniosek podatnika odlicza od dochodu wydatki na cele określone w art. 26 ust. 1 pkt 4 i 7, w wysokości przewidzianej w tych przepisach i wynikającej z przedstawionych przez podatnika dowodów poniesienia tych wydatków.";

"Art. 41. 1. Osoby fizyczne będące podmiotami gospodarczymi oraz osoby prawne i jednostki organizacyjne nie mające osobowości prawnej, które dokonują wypłaty należności osobom określonym w art. 3 z tytułu działalności określonej w art. 13 pkt 2 i 5-8, z praw autorskich i praw pokrewnych w rozumieniu odrębnych przepisów oraz z praw do projektów wynalazczych, topografii układów scalonych, znaków towarowych i wzorów zdobniczych, w tym również z tytułu zakupu tych praw, są obowiązane jako płatnicy pobierać, z zastrzeżeniem ust. 4, zaliczki na podatek dochodowy w wysokości 20% należności pomniejszonej o koszty uzyskania przychodów w wysokości określonej w art. 22 ust. 9.

2. Płatnicy nie są obowiązani do poboru zaliczki od wypłaconych należności z tytułu umów o dzieło lub umów zlecenia, o których mowa w art. 13 pkt 6 i 8, jeżeli podatnik złoży oświadczenie, że wykonywane przez niego usługi wchodzą w zakres prowadzonej działalności gospodarczej.

3. Spółdzielnie mieszkaniowe są obowiązane pobierać, jako płatnicy, zaliczki na podatek dochodowy od wycofanych ze spółdzielni wkładów budowlanych i mieszkaniowych wniesionych do spółdzielni od dnia 1 stycznia 1992 r. - w wysokości 20% wycofanego wkładu, chyba że osoba wycofująca wkład złoży oświadczenie, że nie korzystała z odliczenia wniesionego wkładu od dochodu na podstawie art. 26 ust. 1 pkt 5 lit. c).

4. Płatnicy wymienieni w ust. 1 są obowiązani pobierać zryczałtowany podatek dochodowy od dokonywanych wypłat z tytułu:

1) dochodów, o których mowa w art. 29, wypłacanych osobom określonym w art. 4,

2) dochodów, o których mowa w art. 30 ust. 1 pkt 1-4 oraz w pkt 8, jeżeli tak stanowią odrębne przepisy.

5. W razie przeznaczenia dochodu na powiększenie kapitału zakładowego lub akcyjnego, a w spółdzielniach funduszu udziałowego płatnicy, o których mowa w ust. 4, pobierają zryczałtowany podatek dochodowy w terminie 14 dni od dnia uprawomocnienia się postanowienia sądu rejestrowego o dokonaniu wpisu o podwyższeniu kapitału zakładowego lub akcyjnego, a w spółdzielniach od dnia uprawomocnienia się uchwały zgromadzenia członków o podwyższeniu funduszu udziałowego.

6. Jednostki organizacyjne Policji, kontroli skarbowej, Straży Granicznej, Wojskowych Służb Informacyjnych i Żandarmerii Wojskowej lub Urzędu Ochrony Państwa są obowiązane, jako płatnicy, pobierać zryczałtowany podatek dochodowy od dokonywanych wypłat z tytułu określonego w art. 30 ust. 1 pkt 5.

7. Jeżeli przedmiotem wygranych lub nagród w konkursach są rzeczy, podatnik jest obowiązany wpłacić płatnikowi kwotę należnego podatku zryczałtowanego przed wydaniem rzeczy.";

"3. W terminie do dnia 15 marca roku następującego po roku podatkowym płatnicy są obowiązani przesłać podatnikom, o których mowa w art. 41 ust. 1 i ust. 3, oraz urzędowi skarbowemu właściwemu ze względu na miejsce zamieszkania podatnika imienne informacje o wysokości dochodu i pobranych zaliczkach na podatek, sporządzone według ustalonego wzoru. W razie zaprzestania przez płatnika prowadzenia działalności przed terminem, o którym mowa w zdaniu pierwszym, jest on obowiązany przesłać tę informację w terminie do dnia zaprzestania działalności.";

"8. Podatnicy osiągający dochody ze sprzedaży udziałów, akcji, obligacji lub innych papierów wartościowych, z zastrzeżeniem art. 52 pkt 1 lit. a), są obowiązani wpłacać zaliczki na podatek dochodowy w wysokości 20% uzyskanego dochodu z tej sprzedaży w terminie do dnia 20 miesiąca następującego po miesiącu, w którym uzyskali dochód, i w tym terminie składać urzędowi skarbowemu deklarację według ustalonego wzoru o wysokości uzyskanego dochodu.";

"3. Zeznaniem, o którym mowa w ust. 1, na obejmuje się dochodów, wymienionych w art. 4 ust. 3 i art. 28-30.",

"3a. W przypadkach:

1) odliczenia wydatków poniesionych na cele określone w art. 26 ust. 1 pkt 10, jeżeli nie został spełniony warunek, o którym mowa w art. 15 ust. 6 ustawy z dnia 6 marca 1993 r. o zmianie niektórych ustaw regulujących zasady opodatkowania oraz niektórych innych ustaw (Dz. U. Nr 28, poz. 127),

2) określonych w art. 26 ust. 10,

3) odliczenia od dochodu, w tym także w latach 1992 i 1993, wydatków poniesionych na zakup gruntu lub prawa wieczystego użytkowania gruntu, a następnie zbycia nabytego gruntu lub prawa wieczystego użytkowania gruntu.

podatnik jest obowiązany wykazać i doliczyć odliczone kwoty do dochodów roku podatkowego, w którym nastąpiło zbycie udziałów (akcji) lub obligacji, zbycie gruntu lub prawa wieczystego użytkowania gruntu, wycofanie wkładu ze spółdzielni mieszkaniowej lub zmiana przeznaczenia budynku z mieszkalnego na użytkowy.",

W ustawie z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 1993 r. Nr 106, poz. 482) wprowadza się następujące zmiany:

"3. W przypadku gdy między podatnikami (kontrahentami) istnieje związek, o którym mowa w ust. 4, i związek ten ma wpływ na ustalenie, za wykonane świadczenia, cen niższych lub wyższych niż ceny rynkowe stosowane w danej miejscowości w dacie wykonania świadczenia, organ podatkowy może określić wysokość cen na podstawie przeciętnych cen stosowanych w danej miejscowości w dniu wykonania świadczenia.

4. Związek, o którym mowa w ust. 3, istnieje, gdy między podatnikami (kontrahentami) lub osobami pełniącymi u nich funkcje zarządzające, nadzorcze albo kontrolne zachodzą powiązania o charakterze rodzinnym, kapitałowym, majątkowym lub wynikające ze stosunku pracy. Związek ten istnieje także, gdy którakolwiek z wymienionych osób łączy funkcje zarządzające, nadzorcze lub kontrolne u kontrahentów.

5. Przez pojęcie powiązań rodzinnych, o których mowa w ust. 4, rozumie się małżeństwo oraz pokrewieństwo lub powinowactwo do drugiego stopnia.";

"3) zwróconych udziałów lub wkładów w spółdzielni, umorzenia udziałów lub akcji w spółce, zwróconych dopłat wniesionych, zgodnie z odrębnymi przepisami, przez udziałowców (akcjonariuszy) spółek, wykupu przez emitenta papierów wartościowych oraz z tytułu umorzenia jednostek uczestnictwa w funduszach powierniczych - w części stanowiącej ich koszt nabycia,"

"6) zwróconych lub umorzonych podatków i opłat oraz zwróconych innych wydatków nie stanowiących kosztu uzyskania przychodów,

7) odsetek otrzymanych w związku ze zwrotem nadpłaconych zobowiązań podatkowych i innych należności budżetowych, a także oprocentowania zwrotu różnicy podatku od towarów i usług, w rozumieniu odrębnych przepisów,"

"11) dopłat wnoszonych do spółki, jeżeli ich wniesienie następuje w trybie i na zasadach określonych w odrębnych przepisach, kwot stanowiących nadwyżkę nad kwotą nominalną otrzymaną za akcje przy ich wydaniu i przekazaną na kapitał zapasowy oraz w spółdzielniach - kwot wpisowego, przeznaczonych na fundusz zasobowy.",

"4) w pozostałych przypadkach - według cen rynkowych stosowanych w danej miejscowości, w dacie otrzymania świadczenia.";

"i świadectw udziałowych narodowych funduszy inwestycyjnych; wydatki takie są jednak kosztem uzyskania przy ustalaniu dochodu ze sprzedaży tych udziałów, wkładów, akcji i innych papierów wartościowych, świadectw udziałowych narodowych funduszy inwestycyjnych oraz umorzenia jednostek uczestnictwa w funduszach powierniczych,"

"9) odpisów i wpłat na różnego rodzaju fundusze tworzone przez podatnika; kosztem uzyskania są jednak podstawowe odpisy i wpłaty na te fundusze, jeżeli obowiązek lub możliwość ich tworzenia w ciężar kosztów określają odrębne ustawy,"

"42) wydatków na remont, modernizację lub przebudowę środka trwałego, jeżeli ich kwota w roku podatkowym przekracza połowę wartości tego środka, stanowiącej podstawę dokonywania odpisów amortyzacyjnych,"

"46) podatku od towarów i usług, z tym że jest kosztem uzyskania przychodów:

a) podatek naliczony:

- jeżeli podatnik zwolniony jest od podatku od towarów i usług lub nabył towary i usługi w celu wytworzenia albo odsprzedaży towarów lub świadczenia usług zwolnionych od podatku od towarów i usług,

- w tej części, w której zgodnie z przepisami o podatku od towarów i usług oraz o podatku akcyzowym podatnikowi nie przysługuje obniżenie kwoty lub zwrot różnicy podatku od towarów i usług - jeżeli naliczony podatek od towarów i usług nie powiększa wartości środka trwałego,

b) podatek należny w przypadku:

- importu usług, z wyłączeniem usług transportowych,

- przekazania przez podatnika towarów i świadczenia usług na potrzeby reprezentacji i reklamy,"

"51) wydatków, z zastrzeżeniem pkt 30, z tytułu kosztów używania, dla potrzeb działalności gospodarczej, samochodów osobowych nie stanowiących składników majątku podatnika - w części przekraczającej kwotę wynikającą z pomnożenia liczby kilometrów faktycznego przebiegu pojazdu dla celów podatnika oraz stawki za jeden kilometr przebiegu, określonej w odrębnych przepisach obowiązujących w przedsiębiorstwach państwowych; podatnik jest obowiązany prowadzić, według obowiązującego wzoru, ewidencję przebiegu pojazdu,"

"53) dopłat, o których mowa w art. 12 ust. 4 pkt 11, oraz ich zwrotu.",

"3. W jednostkach ubezpieczeniowych kosztem uzyskania przychodów są rezerwy techniczno-ubezpieczeniowe i rezerwy specjalne, utworzone zgodnie z odrębnymi przepisami - łącznie do wysokości stanowiącej różnicę między sumą bieżących i przyszłych zobowiązań wynikających z działalności ubezpieczeniowej a sumą funduszu rezerwowego.";

"4a) dochody kościelnych osób prawnych:

a) z niegospodarczej działalności statutowej; w tym zakresie kościelne osoby prawne nie mają obowiązku prowadzenia dokumentacji wymaganej przez przepisy o zobowiązaniach podatkowych,

b) z pozostałej działalności - w części wydatkowanej w roku podatkowym lub w roku po nim następującym na cele: kultu religijnego, oświatowo-wychowawcze, naukowe, kulturalne, charytatywno-opiekuńcze oraz na konserwację zabytków, prowadzenie punktów katechetycznych, inwestycje sakralne w zakresie: budowy, rozbudowy i odbudowy kościołów oraz kaplic, adaptację innych budynków na cele sakralne, a także innych inwestycji przeznaczonych na punkty katechetyczne i zakłady charytatywno-opiekuńcze,

c) z tytułu udziałów w zyskach spółek, których udziałowcami (akcjonariuszami) są wyłącznie kościelne osoby prawne,

4b) dochody spółek, których jedynymi udziałowcami (akcjonariuszami) są kościelne osoby prawne - w części wydatkowanej w roku podatkowym lub w roku po nim następującym na cele wymienione w pkt 4a lit. b),

4c) dochody społeczno-zawodowych organizacji rolników, o których mowa w przepisach o społeczno-zawodowych organizacjach rolników - w części wydatkowanej w roku podatkowym lub w roku po nim następującym na cele statutowe, z wyłączeniem działalności gospodarczej,

4d) dochody jednostek organizacyjnych Ochotniczej Straży Pożarnej - w części wydatkowanej w roku podatkowym lub w roku po nim następującym na cele statutowe,

4e) dochody podatników z działalności pozarolniczej, z wyjątkiem dochodów z działów specjalnych produkcji rolnej, w części wydatkowanej w roku podatkowym na działalność rolniczą, o której mowa w art. 2 ust. 2, jeżeli udział przychodów z działalności rolniczej ustalonych zgodnie z art. 12-14, powiększonych o wartość zużytych do przetwórstwa rolnego i spożywczego surowców i materiałów pochodzących z własnej produkcji roślinnej i zwierzęcej, stanowi co najmniej 60% przychodu osiągniętego w roku podatkowym ze wszystkich rodzajów działalności,

4f) dochody spółdzielni mieszkaniowych uzyskane z gospodarki zasobami mieszkaniowymi i z innych źródeł przychodów - w części wydatkowanej w roku podatkowym lub w roku po nim następującym na cele związane z utrzymaniem zasobów mieszkaniowych i inne cele statutowe, z wyjątkiem działalności gospodarczej.",

"21) dochody z tytułu dotacji przedmiotowych, subwencji, dopłat i innych nieodpłatnych świadczeń, stanowiące zwrot wydatków poniesionych przez podatnika na zakup albo wytworzenie we własnym zakresie środków trwałych lub wartości niematerialnych i prawnych, od których, zgodnie z odrębnymi przepisami, dokonuje się odpisów amortyzacyjnych.";

"7. Rada Ministrów, w drodze rozporządzenia, wprowadzi odliczenia wydatków inwestycyjnych od dochodu przed opodatkowaniem oraz obniżki podatku dochodowego i określi zasady oraz warunki tych odliczeń i obniżek.";

W ustawie z dnia 14 czerwca 1991 r. o spółkach z udziałem zagranicznym (Dz. U. Nr 60, poz. 253, Nr 80, poz. 350 i Nr 111, poz. 480) w art. 37:

"2a. Przepisów ust. 1 nie stosuje się, jeżeli spółki nie podejmą działalności gospodarczej i nie wystawią pierwszej faktury do dnia 31 marca 1994 r.",

"3. W razie zgłoszenia likwidacji lub ogłoszenia upadłości spółek, o których mowa w ust. 1, w okresie zwolnienia od podatku oraz w okresie trzech lat od upływu okresu zwolnienia, spółki te są obowiązane do zapłaty tego podatku za okres objęty zwolnieniem. Obowiązek podatkowy powstaje z chwilą wpisania do rejestru handlowego otwarcia likwidacji spółki lub z chwilą ogłoszenia jej upadłości."

W ustawie z dnia 19 grudnia 1980 r. o zobowiązaniach podatkowych (Dz. U. z 1993 r. Nr 108, poz. 486) wprowadza się następujące zmiany:

"2. Minister Finansów określi, w drodze rozporządzenia, jednolicie dla wszystkich podatników, zasady obliczania odsetek, o których mowa w art. 22 ust. 1a, oraz zasady obliczania i stawki odsetek za zwłokę. Stawki odsetek za zwłokę nie mogą przekraczać 200% podstawowej stawki oprocentowania kredytu refinansowego, ustalonej przez Prezesa Narodowego Banku Polskiego.";

"1a. Od zobowiązań podatkowych z tytułu podatków:

1) dochodowego od osób prawnych,

2) dochodowego od osób fizycznych,

3) od towarów i usług,

4) akcyzowego,

5) importowego,

6) od gier,

których termin płatności został odroczony lub płatność podatku została rozłożona na raty, pobiera się odsetki w wysokości 50% odsetek za zwlokę pobieranych od zaległości podatkowych.

1b. Przepisu ust. 1a nie stosuje się, jeżeli odroczenie terminu płatności lub rozłożenie płatności na raty jest związane z bankowym postępowaniem ugodowym lub postępowaniem układowym.";

"2a. Zapłata przez podmiot gospodarczy zobowiązań podatkowych i innych świadczeń pieniężnych, do których stosuje się przepisy ustawy, następuje w formie bankowych rozliczeń bezgotówkowych, z wyjątkiem gdy zgodnie z odrębnymi przepisami zapłata tych należności jest dokonywana papierami wartościowymi lub znakami opłaty skarbowej albo jest pobierana przez płatnika lub inkasenta.",

"Art. 29. 1. Kwoty nadpłaconych i nienależnie uiszczonych podatków (nadpłaty) podlegają z urzędu zaliczeniu na zaległe i bieżące zobowiązania podatkowe, a w razie braku takich zobowiązań podlegają, z zastrzeżeniem ust. 4, zwrotowi z urzędu w ciągu 3 miesięcy od dnia powstania nadpłaty, chyba że podatnik zgłosi wniosek o zaliczenie nadpłaty na poczet przyszłych zobowiązań.

2. Za datę powstania nadpłaty uważa się w szczególności:

1) w przypadku podatku dochodowego od osób fizycznych - dzień złożenia zeznania rocznego,

2) w przypadku podatku dochodowego od osób prawnych - dzień złożenia zeznania wstępnego,

3) w przypadku uchylenia, zmiany lub stwierdzenia nieważności decyzji - datę dokonania zapłaty.

3. Jeżeli zwrot nadpłaty nie nastąpił w terminie określonym w ust. 1, nadpłata ta podlega oprocentowaniu od dnia powstania nadpłaty, w wysokości odsetek za zwłokę, pobieranych od zaległości podatkowych, chyba że zwrot nadpłaty nie jest możliwy z winy podatnika.

4. Nadpłata nie podlega zwrotowi po upływie 3 lat licząc od końca roku, w którym powstała, lub gdy nie można ustalić osoby uprawnionej do jej odbioru.";

W ustawie z dnia 23 grudnia 1988 r. o działalności gospodarczej (Dz. U. Nr 41, poz. 324, z 1990 r. Nr 26, poz. 149, Nr 34, poz. 198 i Nr 86, poz. 504, z 1991 r. Nr 31, poz. 128, Nr 41, poz. 179, Nr 73, poz. 321, Nr 105, poz. 452, Nr 106, poz. 457 i Nr 107, poz. 460 oraz z 1993 r. Nr 28, poz. 127 i Nr 47, poz. 212) wprowadza się następujące zmiany:

"3. Podmiot gospodarczy, z zastrzeżeniem ust. 4, jest obowiązany do:

1) posiadania rachunku bankowego i gromadzenia oraz wydatkowania środków pieniężnych za pośrednictwem tego rachunku w każdym przypadku, gdy stroną transakcji jest inny podmiot gospodarczy i jednorazowa wartość należności lub zobowiązań przekracza równowartość 3.000 ECU albo równowartość 1.000 ECU, gdy suma wartości tych należności i zobowiązań powstałych w miesiącu poprzednim przekracza 10.000 ECU, przeliczone na złote według kursu kupna walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia miesiąca poprzedzającego miesiąc, w którym dokonywane są operacje finansowe,

2) zawiadomienia urzędu skarbowego, właściwego ze względu na podatek dochodowy, o posiadaniu rachunku bankowego, a w razie posiadania więcej niż jednego rachunku - do wskazania jednego z nich jako rachunku podstawowego i zawiadomienia o tym banku, w którym ten rachunek jest otwarty, oraz właściwego urzędu skarbowego; zawiadamiając urząd skarbowy należy podać nazwę i adres banku oraz numer rachunku bankowego albo podstawowego rachunku bankowego,

3) zawiadomienia właściwego urzędu skarbowego oraz banku, w którym otwarty jest podstawowy rachunek bankowy, o posiadaniu rachunków bankowych w innych bankach, informując o nazwach i adresach banków oraz o numerach rachunków bankowych,

4) zawiadomienia banków, w których otwarte są inne rachunki bankowe tego podmiotu, o nazwie i adresie banku, gdzie otwarty jest rachunek podstawowy, oraz o numerze tego rachunku.",

"3a. Banki, w których otwarte są rachunki bankowe podmiotu gospodarczego inne niż rachunek podstawowy, obowiązane są do zawiadomienia o tym banku, w którym otwarty jest rachunek podstawowy tego podmiotu.

3b. W razie zmiany stanu faktycznego w stosunku do zawiadomień, o których mowa w ust. 3, podmiot gospodarczy jest zobowiązany do zgłoszenia tych zmian w terminie 14 dni od daty ich powstania.",

"Rozdział 4b

Przepisy karne

Art. 25e. Kto wbrew obowiązkowi określonemu w art. 3 ust. 3 pkt 1 nie posiada rachunku bankowego, podlega karze grzywny w wysokości od 100.000.000 do 1.000.000.000 zł.

Art. 25f. Kto wbrew obowiązkowi określonemu w art. 3 ust. 3 pkt 1 z pominięciem rachunku bankowego realizuje należności lub zobowiązania, których wartość przekracza kwotę określoną w tym przepisie, podlega karze grzywny w wysokości od 100.000.000 zł do 1.000.000.000 zł.

Art. 25g. Kto wbrew obowiązkom określonym w art. 3 ust. 3 pkt 2-4 nie dokonuje zawiadomień określonych w tych przepisach albo wbrew obowiązkowi określonemu w art. 3 ust. 3b nie dokonuje zgłoszenia, o którym mowa w tym przepisie, lub dokonuje go z opóźnieniem, podlega karze grzywny w wysokości od 25.000.000 zł do 250.000.000 zł.

Art. 25h. Karom, o których mowa w art. 25e-25g, podlega również ten, kto dopuszcza się czynów określonych w tych przepisach, działając za osobę prawną albo jednostkę nie mającą osobowości prawnej.";

W ustawie z dnia 31 stycznia 1989 r. - Prawo bankowe (Dz. U. z 1992 r. Nr 72, poz. 359 oraz z 1993 r. Nr 6, poz. 29 i Nr 28, poz. 127) w art. 13 wprowadza się następujące zmiany:

"3. W celu realizacji obowiązku wynikającego z art. 3 ustawy z dnia 23 grudnia 1988 r. o działalności gospodarczej (Dz. U. Nr 41, poz. 324, z 1990 r. Nr 26, poz. 149, Nr 34, poz. 198 i Nr 86, poz. 50, z 1991 r. Nr 31, poz. 128, Nr 41, poz. 179, Nr 73, poz. 321, Nr 105, poz. 452, Nr 106, poz. 457 i Nr 107, poz. 460 oraz z 1993 r. Nr 28, poz. 127, Nr 47, poz 212 i Nr 134, poz. 646) banki otwierają i prowadzą rachunki bankowe podmiotów gospodarczych.";

W ustawie z dnia 29 grudnia 1982 r. o urzędzie Ministra Finansów oraz urzędach i izbach skarbowych (Dz. U. Nr 45, poz. 289, z 1985 r. Nr 12, poz. 50, z 1987 r. Nr 3, poz. 18 i Nr 33, poz. 180, z 1988 r. Nr 16, poz. 112 i Nr 19, poz. 132, z 1990 r. Nr 14, poz. 88, z 1991 r. Nr 94, poz. 421 i Nr 100, poz. 442, z 1992 r. Nr 68, poz. 341 oraz z 1993 r. Nr 28, poz. 127) dodaje się art. 9b w brzmieniu:

"Art. 9b. 1. Pracownikom urzędów skarbowych wykonującym źródłową kontrolę podatkową przysługuje miesięczny dodatek kontrolerski do wynagrodzenia w wysokości do 50% wynagrodzenia.

2. Minister Finansów, w drodze zarządzenia, określi rodzaje, zasady, wysokość i tryb przyznawania dodatku, o którym mowa w ust. 1."

Przepisy przejściowe i końcowe

W ustawie, o której mowa w art. 1, na 1994 r. wprowadza się następujące zmiany:

|

Podstawa obliczenia podatku w złotych ponad do |

Podatek wynosi |

| 90.800.000 | 21 % podstawy obliczenia minus kwota 1.212.000 zł |

| 90.800.000 181.600.000 | 17.856.000 zł+33% nadwyżki ponad 90.800.000 zł |

| 181.600.000 | 47.820.000zł+45% nadwyżki ponad 181.600.000 zł |

Minister Finansów ogłosi w Dzienniku Ustaw Rzeczypospolitej Polskiej jednolite teksty ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz ustawy o urzędzie Ministra Finansów oraz urzędach i izbach skarbowych, z uwzględnieniem zmian wynikających z przepisów ogłoszonych przed dniem wydania jednolitych tekstów.

Ustawa wchodzi w życie z dniem 1 stycznia 1994 r., z tym że przepisy art. 1 i 2 stosuje się do opodatkowania dochodów uzyskanych od tego dnia, z wyjątkiem przepisów art. 1 pkt 15 lit. c) oraz pkt 21 lit. d), które stosuje się również do rozliczenia podatku dochodowego za 1993 r.

W ciągu pierwszych 5 miesięcy obowiązywania mechanizmu konsultacji społecznych projektów ustaw udział w nich wzięły 24 323 osoby. Najpopularniejszym projektem w konsultacjach była nowelizacja ustawy o broni i amunicji. W jego konsultacjach głos zabrało 8298 osób. Podczas pierwszych 14 miesięcy X kadencji Sejmu RP (2023–2024) jedynie 17 proc. uchwalonych ustaw zainicjowali posłowie. Aż 4 uchwalone ustawy miały źródła w projektach obywatelskich w ciągu 14 miesięcy Sejmu X kadencji – to najważniejsze skutki reformy Regulaminu Sejmu z 26 lipca 2024 r.

Grażyna J. Leśniak 24.04.2025Senat bez poprawek przyjął w środę ustawę, która obniża składkę zdrowotną dla przedsiębiorców. Zmiana, która wejdzie w życie 1 stycznia 2026 roku, ma kosztować budżet państwa 4,6 mld zł. Według szacunków Ministerstwo Finansów na reformie ma skorzystać około 2,5 mln przedsiębiorców. Teraz ustawa trafi do prezydenta Andrzaja Dudy.

Grażyna J. Leśniak 23.04.2025Rada Ministrów przyjęła we wtorek, 22 kwietnia, projekt ustawy o zmianie ustawy – Prawo geologiczne i górnicze, przedłożony przez minister przemysłu. Chodzi o wyznaczenie podmiotu, który będzie odpowiedzialny za monitorowanie i egzekwowanie przepisów w tej sprawie. Nowe regulacje dotyczą m.in. dokładności pomiarów, monitorowania oraz raportowania emisji metanu.

Krzysztof Koślicki 22.04.2025Na wtorkowym posiedzeniu rząd przyjął przepisy zmieniające rozporządzenie w sprawie zakazu stosowania materiału siewnego odmian kukurydzy MON 810, przedłożone przez ministra rolnictwa i rozwoju wsi. Celem nowelizacji jest aktualizacja listy odmian genetycznie zmodyfikowanej kukurydzy, tak aby zakazać stosowania w Polsce upraw, które znajdują się w swobodnym obrocie na terytorium 10 państw Unii Europejskiej.

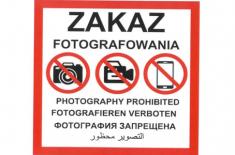

Krzysztof Koślicki 22.04.2025Od 18 kwietnia policja oraz żandarmeria wojskowa będą mogły karać tych, którzy bez zezwolenia m.in. fotografują i filmują szczególnie ważne dla bezpieczeństwa lub obronności państwa obiekty resortu obrony narodowej, obiekty infrastruktury krytycznej oraz ruchomości. Obiekty te zostaną specjalnie oznaczone.

Robert Horbaczewski 17.04.2025Kompleksową modernizację instytucji polskiego rynku pracy poprzez udoskonalenie funkcjonowania publicznych służb zatrudnienia oraz form aktywizacji zawodowej i podnoszenia umiejętności kadr gospodarki przewiduje podpisana w czwartek przez prezydenta Andrzeja Dudę ustawa z dnia 20 marca 2025 r. o rynku pracy i służbach zatrudnienia. Ustawa, co do zasady, wejdzie w życie pierwszego dnia miesiąca następującego po upływie 14 dni od dnia ogłoszenia.

Grażyna J. Leśniak 11.04.2025| Identyfikator: | Dz.U.1993.134.646 |

| Rodzaj: | Ustawa |

| Tytuł: | Zmiana niektórych ustaw regulujących zasady opodatkowania i niektórych innych ustaw. |

| Data aktu: | 16/12/1993 |

| Data ogłoszenia: | 31/12/1993 |

| Data wejścia w życie: | 01/01/1994 |